O Simples Nacional é um dos regimes tributários mais utilizados por micro e pequenas empresas no Brasil, pois simplifica a arrecadação de impostos e reduz a carga tributária. Se você está pensando em abrir sua empresa ou até mesmo em trocar de contador, entender como calcular corretamente o Simples Nacional é essencial para manter a regularidade fiscal e evitar surpresas promocionais.

Neste artigo, a AEXO Contabilidade Digital vai mostrar um passo detalhado de como calcular o Simples Nacional para uma empresa nova. Vamos abordar também as vantagens desse regime, as principais armadilhas que você deve evitar e como escolher o contador ideal para garantir uma gestão eficiente dos tributos da sua empresa. Nosso objetivo é oferecer um conteúdo de qualidade que ajude você a tomar decisões informadas e atrair novos clientes que desejam abrir uma empresa ou trocar de contador.

O Que é o Simples Nacional?

O Simples Nacional é um regime tributário simplificado destinado a microempresas (ME) e empresas de pequeno porte (EPP). Criado pela Lei Complementar 123/2006, ele unifica a cobrança de diversos tributos municipais, estaduais e federais em um único documento de arrecadação denominado DAS (Documento de Arrecadação do Simples Nacional) . Dessa forma, o empresário pode pagar tributos como:

- IRPJ (Imposto de Renda da Pessoa Jurídica)

- CSLL (Contribuição Social sobre o Lucro Líquido)

- PIS/Pasep (Programa de Integração Social/Programa de Formação do Patrimônio do Servidor Público)

- Cofins (Contribuição para o Financiamento da Seguridade Social)

- ICMS (Imposto sobre Circulação de Mercadorias e Serviços)

- ISS (Imposto sobre Serviços)

- CPP (Contribuição Patronal Previdenciária)

A alíquota do Simples Nacional é progressiva e varia conforme o faturamento bruto anual da empresa. O cálculo das alíquotas também depende da atividade exercida pela empresa, que se enquadra em diferentes anexos da tabela do Simples Nacional.

Como calcular o RBT12 de uma empresa com menos de 1 ano? | Passo a Passo para Calcular o Simples Nacional de uma Empresa Nova

Agora que você já entende o que é o Simples Nacional, vamos ao passo a passo para calcular esse imposto para uma empresa nova.

1. Identificação do Anexo da sua Empresa

O Simples Nacional é dividido em cinco anexos que agrupam as atividades empresariais de acordo com o setor econômico. Cada anexo possui faixas de faturamento e alíquotas progressivas. Portanto, o primeiro passo para calcular o Simples Nacional é identificar em qual anexo sua empresa se enquadra. Aqui está uma visão geral dos anexos:

- Anexo I : Comércio (lojas, supermercados, comércios em geral)

- Anexo II : Indústria (fábricas, indústrias de transformação, importadoras)

- Anexo III : Prestação de Serviços (atividades como academias, creches, agências de turismo)

- Anexo IV : Prestação de Serviços (atividades de construção civil, vigilância, limpeza)

- Anexo V : Prestação de Serviços de alta complexidade intelectual (consultorias, engenharia, advocacia)

Cada anexo tem suas próprias alíquotas, que variam conforme o faturamento anual. Por isso, é fundamental verificar em qual anexo sua empresa está instalada antes de iniciar o projeto.

Caso não saiba em qual Anexo se enquadra a sua empresa, entre em contato conosco agora mesmo!

2. Determine o Faturamento Bruto Mensal

Para calcular o Simples Nacional, você precisará saber o lucro bruto acumulado nos últimos 12 meses. Como estamos falando de uma empresa nova, você vai considerar o faturamento proporcional para os primeiros meses de operação.

Quando se trata do cálculo do Simples Nacional, um dos elementos fundamentais é a receita bruta anual da empresa, ou seja, o faturamento acumulado ao longo dos últimos 12 meses. Porém, para empresas novas ou com pouco tempo de operação, esse valor precisa ser ajustado de forma proporcional.

Se a empresa está em seu primeiro mês de atividade, a receita do mês será multiplicada por 12 para se obter uma estimativa anualizada. Para empresas com menos de 12 meses de operação, a média mensal do faturamento é calculada e, em seguida, multiplicada por 12, usando a seguinte fórmula:

Para empresas com menos de 12 meses de atividade, a receita bruta total (RBT12) é calculada da seguinte forma:

RBT12 = (Receitas Acumuladas / Número de Meses de Atividade) x 12

Se a empresa estiver no primeiro mês de atividade, basta multiplicar a receita do mês por 12:

RBT12 = Receita do Mês x 12

Isso se ajusta à base de cálculo, permitindo que o Simples Nacional seja aplicado proporcionalmente ao tempo de operação da empresa.

Exemplo 1 - Primeiro mês de atividade:

A empresa "XYS" foi criada dia 07/07/2024 e em seu primeiro mês de atividade ela teve uma receita bruta de R$ 100.000,00. Seguindo a regra do primeiro mês de abertura basta multiplicar o faturamento de R$ 100.000,00 x por 12 = R$ 1.200.000,00 (RBT12).

Exemplo 2 - Segundo mês de atividade:

A empresa "XYS" A empresa "XYS" foi criada dia 07/07/2024 e em seu primeiro mês de atividade ela teve uma receita bruta de R$ 100.000,00. Em seu segundo mês de atividade ela teve uma receita bruta de R$ 200.000,00. Então RBT12 será de R$ 100.000,00 x 12 = R$ R$ 1.200.000,00.

Exemplo 3 - Terceiro mês de atividade:

A empresa "XYS" foi criada dia 07/07/2024 e em seu primeiro mês de atividade ela teve uma receita bruta de R$ 100.000,00. Em seu segundo mês de atividade ela teve uma receita bruta de R$ 200.000,00. No seu terceiro mês de operação ela teve uma receita bruta de R$ 150.000,00. Então RBT12 será de R$ 100.000,00 + R$ 200.000,00 = R$ 300.000,00 / 2 = R$ 150.000,00 x 12 = R$ R$ 1.800.000,00.

Esse comportamento de cálculo proporcional se mantem até que a empresa tenha 12 meses de atividades anteriores, quando o RBT12 passa a ser calculado de forma normal.

Quando uma empresa está no início de suas atividades, ela não tem como calcular a receita bruta dos últimos 12 meses, como geralmente é exigido. Nesse caso, é necessário aplicar um cálculo proporcional de acordo com o tempo de operação, conforme previsto no artigo 18 da Lei Complementar nº 123/2006. Essa legislação especifica que as faixas de receita bruta das tabelas de alíquotas devem ser ajustadas de acordo com o número de meses em que a empresa esteve em operação, garantindo que a tributação seja proporcional ao tempo de atividade.

O Comitê Gestor do Simples Nacional, por meio da Resolução CGSN nº 140/2018, artigo 22, §§ 2º e 3º, regulamenta a forma como essa proporcionalidade deve ser calculada. O cálculo varia dependendo do tempo de operação da empresa.

Exemplo:

1º mês de atividade: Multiplica-se a receita obtida no primeiro mês por 12 para encontrar a base de cálculo anualizada.

Meses subsequentes até o 11º mês: Calcula-se a média aritmética das receitas mensais e multiplica-se esse valor por 12. A fórmula seria:

(Receitas Acumuladas / Número de Meses de Atividade) x 12 = Receita Bruta Total (RBT12).

Após o 13º mês: A partir desse ponto, utiliza-se a receita acumulada nos últimos 12 meses como base de cálculo.

Acompanhe na prática a explicação:

3. Aplicação da Alíquota Progressiva

A tabela do Simples Nacional é dividida em faixas de faturamento , que variam de R$ 0 a R$ 4,8 milhões ao ano. À medida que o faturamento bruto aumenta, a alíquota aplicada ao cálculo do imposto também cresce.

Abaixo exemplos das alíquotas aplicadas para a Faixa I , considerando empresas que faturam até R$ 180.000,00 ao ano:

- Anexo I (Comércio) : 4% sobre o faturamento bruto

- Anexo II (Indústria) : 4,5% sobre o faturamento bruto

- Anexo III (Serviços) : 6% sobre o faturamento bruto

- Anexo IV (Serviços de Construção e Limpeza) : 4,5% sobre o faturamento bruto

- Anexo V (Serviços Intelectuais) : 15,5% sobre o faturamento bruto

Essas são as alíquotas iniciais, que irão variar dependendo da fatura de sua empresa.

4. Calcule a Alíquota Efetiva

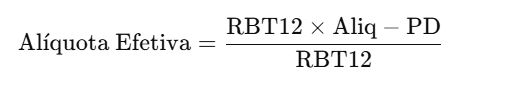

O Simples Nacional é um sistema progressivo, e isso significa que a alíquota não é aplicada de forma linear sobre o faturamento. Para calcular o valor do imposto corretamente, é necessário calcular a Alíquota efetiva . A fórmula para isso é:

Alíquota Efetiva no Simples Nacional

Para microempresas (ME) e empresas de pequeno porte (EPP), o valor devido mensalmente é calculado com base nas alíquotas efetivas. Essas alíquotas são derivadas das alíquotas nominais descritas nos Anexos I a V da Lei Complementar nº 123/2006 e aplicadas sobre a base de cálculo prevista no § 3º do artigo 3º dessa lei.

A alíquota nominal utilizada no cálculo leva em consideração a receita bruta acumulada nos 12 meses anteriores ao período de apuração. Esse cálculo deve ser feito de forma separada para as receitas geradas no mercado interno e aquelas provenientes de exportações, conforme o § 15 do artigo 3º da mesma Lei Complementar.

O cálculo da alíquota efetiva é realizado com a seguinte fórmula:

Onde:

- RBT12: Receita bruta acumulada nos últimos 12 meses;

- Aliq: Alíquota nominal conforme os Anexos I a V;

- PD: Parcela a deduzir, também constante nos Anexos I a V.

Além disso, a distribuição dos percentuais efetivos de cada tributo é determinada pela multiplicação da alíquota efetiva pelo percentual de repartição, conforme estipulado nos Anexos. É importante observar:

- O percentual máximo destinado ao ISS (Imposto Sobre Serviços) é de 5%. Caso haja diferença, ela será redistribuída proporcionalmente aos tributos federais.

- Qualquer diferença centesimal entre a soma dos percentuais e a alíquota efetiva será transferida para o tributo com maior participação na faixa de receita bruta correspondente.

Por exemplo, se uma receita acumulada nos primeiros 12 meses for R$ 360.000 e sua empresa estiver no

Anexo III , aplicamos uma alíquota de 11,20%. Supondo uma parcela a deduzir de R$ 9.360,00, o cálculo ficaria assim:

Alíquota Efetiva = (360.000 x 11,20%) – 9.360,00 / 360.000 = 0,086 ou 8,60%

Ou seja, o percentual efetivo seria de 8,60%.

5. Emita o DAS

Depois de calcular o valor do Simples Nacional, o próximo passo é gerar o DAS , que é o Documento de Arrecadação do Simples Nacional. Você pode fazer isso diretamente no portal do Simples Nacional. Basta acessar o sistema, informar os dados da sua empresa, e o sistema calculará automaticamente o valor devido com base nas informações fornecidas.

6. Mantenha-se atualizado com as obrigações acessórias

Além do pagamento do DAS, sua empresa precisará cumprir algumas obrigações acessórias, como a entrega da Declaração de Informações Socioeconômicas e Fiscais (DEFIS) . A contratação de um contador especializado ajudará a garantir que todas essas obrigações sejam cumpridas dentro do prazo, evitando multas e prejuízos.

Vantagens do Simples Nacional para Empresas Novas

Empresas novas podem se beneficiar enormemente do Simples Nacional, especialmente pelo fato de que esse regime oferece:

- Simplicidade na apuração de tributos : Um único documento unifica os principais impostos.

- Redução da carga tributária : Especialmente para empresas de pequeno porte, a carga tributária é consideravelmente menor.

- Facilidade de gestão : O Simples Nacional simplifica a rotina contábil e financeira, já que o processo é centralizado.

Dicas para escolher o melhor contador para sua empresa

Na hora de abrir uma empresa ou trocar de contador, o sucesso fiscal de sua empresa está diretamente ligado à competência e experiência do profissional que gerenciará suas finanças. Aqui estão algumas dicas essenciais para escolher o contador certo:

- Especialização em Simples Nacional : Certifique-se de que o contador escolhido tem vasta experiência em empresas que operam nesse regime tributário. A AEXO Contabilidade Digital conta com profissionais especializados, pronta para ajudar sua empresa a crescer de forma sustentável.

- Atualização e Tecnologia : A legislação tributária muda constantemente, e um bom contador precisa estar sempre atualizado. Além disso, o uso de ferramentas tecnológicas, como plataformas digitais, pode tornar o gerenciamento financeiro muito mais eficiente.

- Transparência e Comunicação : Procure um contador que forneça informações claras e esteja sempre disponível para responder às suas dúvidas. Uma comunicação transparente pode evitar surpresas e garantir que sua empresa esteja sempre em conformidade com a legislação.

- Análise de Custos e Benefícios : Um contador avançado será capaz de avaliar a carga tributária de sua empresa e sugerir mudanças que possam reduzir seus custos, aumentando sua competitividade no mercado.

Tabelas e Anexos do Simples Nacional

ANEXO I DA LEI COMPLEMENTAR N° 123, DE 14 DE DEZEMBRO DE 2006

(vigência: 01/01/2018)

Alterado pela Lei Complementar n° 155/2016 (DOU de 28.10.2016), efeitos a partir de 01.01.2018

Alíquotas e Partilha do Simples Nacional – Comércio

| Receita Bruta em 12 Meses (em R$) | Alíquota | Valor a Deduzir (em R$) | |

| 1ª Faixa | Até 180.000,00 | 4,00% | – |

| 2ª Faixa | De 180.000,01 a 360.000,00 | 7,30% | 5.940,00 |

| 3ª Faixa | De 360.000,01 a 720.000,00 | 9,50% | 13.860,00 |

| 4ª Faixa | De 720.000,01 a 1.800.000,00 | 10,70% | 22.500,00 |

| 5ª Faixa | De 1.800.000,01 a 3.600.000,00 | 14,30% | 87.300,00 |

| 6ª Faixa | De 3.600.000,01 a 4.800.000,00 | 19,00% | 378.000,00 |

| Faixas | Percentual de Repartição dos Tributos | |||||

| IRPJ | CSLL | Cofins | PIS/Pasep | CPP | ICMS | |

| 1ª Faixa | 5,50% | 3,50% | 12,74% | 2,76% | 41,50% | 34,00% |

| 2ª Faixa | 5,50% | 3,50% | 12,74% | 2,76% | 41,50% | 34,00% |

| 3ª Faixa | 5,50% | 3,50% | 12,74% | 2,76% | 42,00% | 33,50% |

| 4ª Faixa | 5,50% | 3,50% | 12,74% | 2,76% | 42,00% | 33,50% |

| 5ª Faixa | 5,50% | 3,50% | 12,74% | 2,76% | 42,00% | 33,50% |

| 6ª Faixa | 13,50% | 10,00% | 28,27% | 6,13% | 42,10% | – |

ANEXO II DA LEI COMPLEMENTAR N° 123, DE 14 DE DEZEMBRO DE 2006

(vigência: 01/01/2018)Alterado pela Lei Complementar n° 155/2016 (DOU de 28.10.2016), efeitos a partir de 01.01.2018

Alíquotas e Partilha do Simples Nacional – Indústria

| Receita Bruta em 12 Meses (em R$) | Alíquota | Valor a Deduzir (em R$) | |

| 1ª Faixa | Até 180.000,00 | 4,50% | – |

| 2ª Faixa | De 180.000,01 a 360.000,00 | 7,80% | 5.940,00 |

| 3ª Faixa | De 360.000,01 a 720.000,00 | 10,00% | 13.860,00 |

| 4ª Faixa | De 720.000,01 a 1.800.000,00 | 11,20% | 22.500,00 |

| 5ª Faixa | De 1.800.000,01 a 3.600.000,00 | 14,70% | 85.500,00 |

| 6ª Faixa | De 3.600.000,01 a 4.800.000,00 | 30,00% | 720.000,00 |

| Faixas | Percentual de Repartição dos Tributos | ||||||

| IRPJ | CSLL | Cofins | PIS/Pasep | CPP | IPI | ICMS | |

| 1ª Faixa | 5,50% | 3,50% | 11,51% | 2,49% | 37,50% | 7,50% | 32,00% |

| 2ª Faixa | 5,50% | 3,50% | 11,51% | 2,49% | 37,50% | 7,50% | 32,00% |

| 3ª Faixa | 5,50% | 3,50% | 11,51% | 2,49% | 37,50% | 7,50% | 32,00% |

| 4ª Faixa | 5,50% | 3,50% | 11,51% | 2,49% | 37,50% | 7,50% | 32,00% |

| 5ª Faixa | 5,50% | 3,50% | 11,51% | 2,49% | 37,50% | 7,50% | 32,00% |

| 6ª Faixa | 8,50% | 7,50% | 20,96% | 4,54% | 23,50% | 35,00% | – |

ANEXO III DA LEI COMPLEMENTAR N° 123, DE 14 DE DEZEMBRO DE 2006

(vigência: 01/01/2018)

Alterado pela Lei Complementar n° 155/2016 (DOU de 28.10.2016), efeitos a partir de 01.01.2018

Alíquotas e Partilha do Simples Nacional – Receitas de locação de bens móveis e de prestação de serviços não relacionados no § 5°-C do art. 18 desta Lei Complementar

| Receita Bruta em 12 Meses (em R$) | Alíquota | Valor a Deduzir (em R$) | |

| 1ª Faixa | Até 180.000,00 | 6,00% | – |

| 2ª Faixa | De 180.000,01 a 360.000,00 | 11,20% | 9.360,00 |

| 3ª Faixa | De 360.000,01 a 720.000,00 | 13,50% | 17.640,00 |

| 4ª Faixa | De 720.000,01 a 1.800.000,00 | 16,00% | 35.640,00 |

| 5ª Faixa | De 1.800.000,01 a 3.600.000,00 | 21,00% | 125.640,00 |

| 6ª Faixa | De 3.600.000,01 a 4.800.000,00 | 33,00% | 648.000,00 |

| Faixas | Percentual de Repartição dos Tributos | ||||||

| IRPJ | CSLL | Cofins | PIS/Pasep | CPP | ISS (*) | ||

| 1ª Faixa | 4,00% | 3,50% | 12,82% | 2,78% | 43,40% | 33,50% | |

| 2ª Faixa | 4,00% | 3,50% | 14,05% | 3,05% | 43,40% | 32,00% | |

| 3ª Faixa | 4,00% | 3,50% | 13,64% | 2,96% | 43,40% | 32,50% | |

| 4ª Faixa | 4,00% | 3,50% | 13,64% | 2,96% | 43,40% | 32,50% | |

| 5ª Faixa | 4,00% | 3,50% | 12,82% | 2,78% | 43,40% | 33,50% (*) | |

| 6ª Faixa | 35,00% | 15,00% | 16,03% | 3,47% | 30,50% | – | |

| (*) O percentual efetivo máximo devido ao ISS será de 5%, transferindo-se a diferença, de forma proporcional, aos tributos federais da mesma faixa de receita bruta anual. Sendo assim, na 5ª faixa, quando a alíquota efetiva for superior a 14,92537%, a repartição será: | |||||||

| Faixa | IRPJ | CSLL | Cofins | PIS/Pasep | CPP | ISS | |

| 5ª Faixa, com alíquota efetiva superior a 14,92537% | (Alíquota efetiva – 5%) x6,02% | (Alíquota efetiva – 5%) x5,26% | (Alíquota efetiva – 5%) x19,28% | (Alíquota efetiva – 5%) x4,18% | (Alíquota efetiva – 5%) x 65,26% | Percentual de ISS fixo em 5 % | |

ANEXO IV DA LEI COMPLEMENTAR No 123, DE 14 DE DEZEMBRO DE 2006(vigência: 01/01/2018)

Alterado pela Lei Complementar n° 155/2016 (DOU de 28.10.2016), efeitos a partir de 01.01.2018

Alíquotas e Partilha do Simples Nacional – Receitas decorrentes da prestação de serviços relacionados no § 5°-C do art. 18 desta Lei Complementar

| Receita Bruta em 12 Meses (em R$) | Alíquota | Valor a Deduzir (em R$) | |

| 1ª Faixa | Até 180.000,00 | 4,50% | – |

| 2ª Faixa | De 180.000,01 a 360.000,00 | 9,00% | 8.100,00 |

| 3ª Faixa | De 360.000,01 a 720.000,00 | 10,20% | 12.420,00 |

| 4ª Faixa | De 720.000,01 a 1.800.000,00 | 14,00% | 39.780,00 |

| 5ª Faixa | De 1.800.000,01 a 3.600.000,00 | 22,00% | 183.780,00 |

| 6ª Faixa | De 3.600.000,01 a 4.800.000,00 | 33,00% | 828.000,00 |

| Faixas | Percentual de Repartição dos Tributos | ||||

| IRPJ | CSLL | Cofins | PIS/Pasep | ISS (*) | |

| 1ª Faixa | 18,80% | 15,20% | 17,67% | 3,83% | 44,50% |

| 2ª Faixa | 19,80% | 15,20% | 20,55% | 4,45% | 40,00% |

| 3ª Faixa | 20,80% | 15,20% | 19,73% | 4,27% | 40,00% |

| 4ª Faixa | 17,80% | 19,20% | 18,90% | 4,10% | 40,00% |

| 5ª Faixa | 18,80% | 19,20% | 18,08% | 3,92% | 40,00% (*) |

| 6ª Faixa | 53,50% | 21,50% | 20,55% | 4,45% | – |

| (*) O percentual efetivo máximo devido ao ISS será de 5%, transferindo-se a diferença, de forma proporcional, aos tributos federais da mesma faixa de receita bruta anual. Sendo assim, na 5ª faixa, quando a alíquota efetiva for superior a 12,5%, a repartição será: | |||||

| Faixa | IRPJ | CSLL | Cofins | PIS/Pasep | ISS |

| 5ª Faixa, com alíquota efetiva superior a 12,5% | (Alíquota efetiva – 5%) x 31,33% | (Alíquota efetiva – 5%) x 32,00% | (Alíquota efetiva – 5%) x 30,13% | (Alíquota efetiva – 5%) x 6,54% | Percentual de ISS fixo em 5% |

ANEXO V DA LEI COMPLEMENTAR N° 123, DE 14 DE DEZEMBRO DE 2006.

(vigência: 01/01/2018)

Alterado pela Lei Complementar n° 155/2016 (DOU de 28.10.2016), efeitos a partir de 01.01.2018

Alíquotas e Partilha do Simples Nacional – Receitas decorrentes da prestação de serviços relacionados no § 5°-I do art. 18 desta Lei Complementar

| Receita Bruta em 12 Meses (em R$) | Alíquota | Valor a Deduzir (em R$) | |

| 1ª Faixa | Até 180.000,00 | 15,50% | – |

| 2ª Faixa | De 180.000,01 a 360.000,00 | 18,00% | 4.500,00 |

| 3ª Faixa | De 360.000,01 a 720.000,00 | 19,50% | 9.900,00 |

| 4ª Faixa | De 720.000,01 a 1.800.000,00 | 20,50% | 17.100,00 |

| 5ª Faixa | De 1.800.000,01 a 3.600.000,00 | 23,00% | 62.100,00 |

| 6ª Faixa | De 3.600.000,01 a 4.800.000,00 | 30,50% | 540.000,00 |

| Faixas | Percentual de Repartição dos Tributos | |||||

| IRPJ | CSLL | Cofins | PIS/Pasep | CPP | ISS | |

| 1ª Faixa | 25,00% | 15,00% | 14,10% | 3,05% | 28,85% | 14,00% |

| 2ª Faixa | 23,00% | 15,00% | 14,10% | 3,05% | 27,85% | 17,00% |

| 3ª Faixa | 24,00% | 15,00% | 14,92% | 3,23% | 23,85% | 19,00% |

| 4ª Faixa | 21,00% | 15,00% | 15,74% | 3,41% | 23,85% | 21,00% |

| 5ª Faixa | 23,00% | 12,50% | 14,10% | 3,05% | 23,85% | 23,50% |

| 6ª Faixa | 35,00% | 15,50% | 16,44% | 3,56% | ||

Leia também:

COMO GANHAR DINHEIRO COM DROPSHIPPING

TUDO SOBRE A REFORMA TRIBUTÁRIA

Conclusão

Calcular o Simples Nacional de uma empresa nova pode parecer complexo, mas com as orientações certas e o suporte de um contador especializado, você estará pronto para enfrentar essa etapa com tranquilidade. A AEXO Contabilidade Digital está preparada para ajudá-lo em todas as fases, desde a abertura da empresa até a correta apuração dos impostos. Se você está procurando abrir uma empresa ou quer trocar de contador, entre em contato conosco e descubra como podemos simplificar sua vida empresarial.

Com a expertise da AEXO, sua empresa estará sempre em conformidade com as obrigações fiscais, maximizando os benefícios do Simples Nacional e garantindo o crescimento sustentável do seu negócio. Não perca mais tempo!

Escrito por:

Andrius Dourado

Fundador e CEO da AEXO Contabilidade Digital, com mais de 15 anos de experiência em empresas. É sócio do Grupo AEXO, empresário, palestrante, educador, mentor de pequenas e médias empresas, estrategista de negócios e youtuber no canal “Os Três Contadores”, com mais de 4 milhões de visualizações, possui formação em contabilidade e negócios!

Índice

Toggle