|

Receita

|

Sistema

|

PIS

|

COFINS

|

CST

PIS/COFINS

|

|

Auferida por empresas de serviços de informática, decorrentes das atividades de desenvolvimento de software e o seu licenciamento ou cessão de direito de uso, bem como de análise, programação, instalação, configuração, assessoria, consultoria, suporte técnico e manutenção ou atualização de software, compreendidas ainda como softwares as páginas eletrônicas

|

Cumulativo

|

0,65%

|

3,0%

|

01

|

|

Sobre Aplicação Financeira

|

Não Cumulativo

|

0,65%

|

4,0%

|

01

|

|

Juros sobre Capital Próprio

|

Não Cumulativo

|

1,65%

|

7,6%

|

01

|

|

Variação Monetária Ativa (operações de exportação de bens e serviços para o exterior)

|

Não Cumulativo

|

0,00%

|

0,0%

|

06

|

Prazo de pagamento do eSocial será prorrogado até o último dia útil deste mês

A presidenta Dilma Rousseff assinou uma portaria interministerial, que será publicada amanhã (5) no Diário Oficial da União, prorrogando até o último dia útil deste mês o prazo de pagamento do eSocial. O prazo venceria na próxima sexta-feira (6).

Os problemas na emissão da guia de recolhimento dos encargos dos trabalhadores domésticos, no site do eSocial, levaram o governo federal a adotar a medida.

Desde o dia 1º de novembro, quando a guia de recolhimento ficou disponível, o sistema vem apresentando erros e lentidão, causando dificuldades para o pagamento dos tributos dentro do prazo.

A informação foi confirmada há pouco pelo Palácio do Planalto.

Receita pode autuar quem aderiu ao Simples e é sócio de mais de uma empresa

Em evento realizado pelo Clube dos Corretores de Seguros do Rio de Janeiro, na ultima terça-feira (27), o presidente da Associação dos Corretores de Seguros da Baixada Fluminense, Roberto Cabral, levantou uma questão que, segundo ele, pode causar sérios transtornos para a categoria, nos próximos meses. “Recebi relatos informando que a Receita Federal vai jogar duro com os corretores de seguros que são sócios de mais de uma empresa e que aderiram ao SuperSimples”, revelou Cabral.

Ele explicou que a Receita está utilizando o CPF do corretor de seguros para averiguar se ele mantém participação acima de 10% em mais de uma empresa, mesmo se não for uma corretora de seguros. “Há o risco de o corretor que aderiu ao SuperSimples e é sócio de outra empresa, além da sua corretora, ser autuado”, alertou Cabral.

NORMA. Além disso, ele advertiu que a categoria precisa ficar atenta ao que dispõe a Instrução Normativa 1571 da Receita Federal, publicada no dia 02 de julho deste ano, a qual torna obrigatória a prestação de informações relativas às operações financeiras “de interesse da Secretaria da Receita Federal do Brasil”.

Roberto Cabral se diz preocupado com o fato de essa norma utilizar o termo “intermediário” em vez de corretor de seguros, no artigo que listam as empresas obrigadas a apresentar a e-Financeira.

Nessa relação constam as pessoas jurídicas autorizadas a estruturar e comercializar planos de benefícios de previdência complementar; as seguradoras autorizadas a estruturar e comercializar planos de seguros de pessoas; e as que tenham como atividade principal ou acessória “a captação, intermediação ou aplicação de recursos financeiros próprios ou de terceiros”.

Além disso, é determinado que será responsável pela prestação de informações, entre outras, a instituição que detenha o relacionamento final com o cliente.

Deverão ser informados para a Receita o saldo, no último dia útil do ano ou no dia de encerramento, de provisões matemáticas de benefícios a conceder referente a cada plano de benefício de previdência complementar ou a cada plano de seguros de pessoas, discriminando, mês a mês, o total das respectivas movimentações, a crédito e a débito, ocorridas no decorrer do ano; e os valores de benefícios ou de capitais segurados, acumulados anualmente, mês a mês, pagos sob a forma de pagamento único, ou sob a forma de renda.

A norma estabelece que essas informações deverão ser prestadas mediante apresentação da e-Financeira, constituída por um conjunto de arquivos digitais referentes a cadastro, abertura, fechamento e auxiliares, e pelo módulo de operações financeiras.

A e-Financeira emitida de forma eletrônica deverá ser assinada digitalmente pelo representante legal da empresa ou procurador constituído, utilizando-se de certificado digital válido.

Essa norma da Receita alcança entidades supervisionadas pelo Banco Central, Comissão de Valores Mobiliários (CVM), Superintendência de Seguros Privados (Susep) e Superintendência Nacional de Previdência Complementar (Previc).

A e-Financeira será obrigatória para fatos ocorridos a partir de 1º de dezembro de 2015 e deverá ser transmitida semestralmente.

Excepcionalmente, para os fatos ocorridos entre 1º e 31 de dezembro de 2015, a e-Financeira poderá ser entregue até o último dia útil de maio de 2016.

Emissão da Guia do eSocial tem falha; Receita diz que não há sobrecarga

A emissão da Guia Única do Simples Doméstico voltou a apresentar problemas hoje (2), segundo dia em que o documento está disponível no portal eSocial. Segundo o subsecretário de Fiscalização da Receita Federal, Iágaro Jung Martins, não há sobrecarga nos sistemas. Por isso, ele acredita que possa haver problemas na rede de acesso à internet de alguns usuários. “Com a rede lenta, passa o tempo e congela o site”, disse. Martins acrescentou que o problema está sendo monitorado.

De acordo com o subsecretário, até o momento, foram emitidas cerca de 50 mil guias. Ontem (1º), a Receita reconheceu que houve uma instabilidade temporária na emissão da guia e o Serviço Federal de Processamento de Dados (Serpro) atuou para corrigir o problema. O sistema teria voltado ao normal por volta das 18h.

Na guia do Simples Doméstico estão incluídos os tributos que os patrões de empregados domésticos devem pagar, como a contribuição previdenciária e o Fundo de Garantia do Tempo de Serviço (FGTS). O documento pode ser pago sem multa até a próxima sexta-feira (6). O pagamento pode ser feito em qualquer agência ou canais eletrônicos disponíveis pela rede bancária. O Fisco espera a adesão de 1,2 milhão de trabalhadores ao sistema.

Caixa divulga como recolher FGTS de domésticos

A Caixa Econômica Federal publicou nesta quarta-feira (28) a Circular N° 696, de 27 de outubro de 2015, sobre o recolhimento do Fundo de Garantia do Tempo de Serviço – FGTS do empregado doméstico. Nela, o órgão, afirma que, na impossibilidade de utilização do eSocial para realização do recolhimento unificado, devido pelo empregador doméstico, acatará o recolhimento específico do FGTS por meio da GRF Internet Doméstico disponível no portal eSocial (www.esocial.gov.br).

O recolhimento específico do FGTS viabilizará o recolhimento mensal das seguintes parcelas incidentes sobre a folha de pagamento de 8% de recolhimento para o FGTS; e 3,2% destinada ao pagamento da indenização compensatória da perda do emprego, sem justa causa, por culpa recíproca.

Os depósitos do FGTS incidem sobre a remuneração paga ou devida no mês anterior, a cada empregado, incluída a remuneração do 13° salário correspondente à gratificação de natal, devem ser feitos até o dia 7 do mês seguinte ao da competência, relativo aos fatos geradores ocorridos no mês anterior, antecipando-se para o dia útil imediatamente anterior na hipótese em que não houver expediente bancário no dia 07, como é o caso do mês de novembro.

Para o recolhimento referente às rescisões ocorridas até a disponibilização do evento de desligamento e DAE Rescisório, o empregador deve utilizar-se da GRRF Internet Doméstico no portal eSocial (www.esocial.gov.br). Mas será preciso observar as demais orientações de geração da GRRF contidas no Manual de Orientação ao Empregador – Recolhimentos Mensais e Rescisórios ao FGTS e das Contribuições Sociais disponível no endereço www.caixa.gov.br, download, FGTS – Manuais Operacionais e na Circular CAIXA 694/2015, inclusive quanto a data de vencimento.

DAE

Os empregadores domésticos poderão gerar o Documento de Arrecadação eSocial (DAE) do mês de outubro a partir do dia 1º de novembro. A data de vencimento é 06 de novembro.

Para garantir a geração do DAE é necessário o cadastramento prévio tanto do empregador quanto do seu trabalhador doméstico no portal do eSocial. O acesso pode ser feito por meio de certificado digital ou de código de acesso.

São suportados os seguintes navegadores: IE 9 ou superior, Chrome, Firefox e Safari. Outros navegadores em breve.

Simples Doméstico tem apenas um quinto dos trabalhadores inscritos

Fonte: G1Link: http://g1.globo.com/bom-dia-brasil/noticia/2015/10/simples-domestico-tem-apenas-um-quinto-dos-trabalhadores-inscritos.html

Faltam 10 dias para terminar o prazo para o cadastro do Simples Doméstico e apenas um quinto dos trabalhadores está inscrito. A confusão é grande, são muitos documentos e o sistema de simples não tem nada. Quem pode está pagando para não ter dor de cabeça.

Tem gente gastando dinheiro porque o que era para ser simples está complicado. Contratar um contador e até um técnico de informática tem sido uma solução para quem não está conseguindo fazer o cadastro.

Tentar, ela tentou. Mas não deu certo. A Telma pegou a carteira de trabalho e as informações da empregada doméstica, e entrou no siteesocial.gov.br para fazer o cadastro do Simples Doméstico. O novo sistema de pagamento que reúne todos os tributos e encargos que o patrão tem que pagar a partir de agora, inclusive o FGTS. Telma não imaginava que seria tão difícil.

“Estou tendo muita dificuldade em fazer esse cadastro. Porque a gente entra no site e coloca as informações que são pedidas. Mas chega um determinado momento que trava, não passa”, afirma Telma.

Ela ficou preocupada e decidiu pedir ajuda a um amigo do trabalho, que é contador.

A Telma deu a sorte de ter um amigo contador que vai ajudá-la a vencer as dificuldades para tentar fazer o cadastro. Mas tem gente que não tem a quem recorrer. E algumas dessas pessoas já desistiram de tentar e decidiram pagar alguém, vão gastar dinheiro, para não descumprir a lei.

A contadora Liliany já fez o cadastro do Simples Doméstico para 16 clientes. Seis só esta semana. Ela cobra R$ 150 para fazer esse serviço. Diz que tem sido procurada principalmente por empregadores um pouco mais velhos, que não são tão familiarizados com sistemas de informática.

Liliany Plínio e Silva, contadora: A dificuldade é que o cadastro do empregado é muito longo, e tem alguns dadozinhos mais chatos, ele trava, não aceita.

Bom Dia Brasil: Os contadores agradecem?

Liliany Plínio e Silva: Com certeza, estamos aceitando todos, sejam muito bem vindos.

A Receita Federal nega que o sistema seja complicado. Diz que se o empregador tiver todos os documentos em mãos e consultar o manual, que está no site, vai conseguir fazer o cadastro. Até agora, a 10 dias do fim do prazo, 450 mil empregadores fizeram. Mas é menos da metade do total estimado pela Receita e bem menos do total dos trabalhadores com carteira assinada e que, em tese, deveriam ser cadastrados.

O prazo para imprimir a guia do Simples Doméstico e fazer o pagamento é dia 6 de novembro. Quem deixar para depois, vai pagar multa de 0,33% do valor devido por dia.

E se o pagamento for feito depois do dia 30 de novembro, além da multa, o empregador vai pagar juros.

PIS 2015: Entenda as principais mudanças

Com a crise financeira afetando a economia brasileira desde o segundo semestre de 2014, o governo federal, visando economizar 18 bilhões de reais (0,3% do PIB) e reduzir o prejuízo previdenciário, fez mudanças em alguns benefícios trabalhistas. Essas mudanças começaram com o PIS (Programa de Integração Social) e com o seguro-desemprego já em 2015, afetando o planejamento de milhões de trabalhadores que foram pegos desprevenidos e contavam com esses benefícios — e agora podem não recebê-los.

Veja abaixo o que mudou nas regras do abono salarial do PIS 2015:

Calendário 2015/16 do PIS

Antes das mudanças, todos os beneficiados recebiam o benefício no mesmo ano. A partir desse ano, aproximadamente metade dos trabalhadores receberá somente no ano seguinte, ou seja, 9 milhões de reais serão pagos apenas em 2016. Como antigamente, os primeiros beneficiados são os que nasceram no mês de julho, depois os que nasceram em agosto e assim por diante até chegar aos nascidos em junho. Agora, os que nasceram entre julho e dezembro recebem num ano (no caso, 2015) e os nascidos entre janeiro e julho recebem no outro (2016). O pagamento começou em 22 de julho desse ano e vai até 17 de março de 2016. Você pode saber mais sobre o novo calendário do PIS acessando o site da Caixa.

Regras do PIS

Para o calendário 2015/2016 ainda estão valendo as regras antigas. As mudanças feitas pela Medida Provisória 665 de 30/12/2014 passarão a valer para o próximo calendário. Pela regra antiga, bastava o profissional trabalhar apenas um mês no ano-base ganhando em média no máximo 2 salários mínimos (R$ 1.576,00) para ter direito ao benefício, que equivale a um salário mínimo (R$ 788,00). Quando a nova regra entrar em vigor, o trabalhador terá que trabalhar 3 meses ininterruptos no ano-base (2015) e o valor será proporcional ao tempo trabalhado, semelhante ao que já acontece com o 13º salário. A média continuará sendo de 2 salários mínimos.

Como calcular o PIS?

Como vimos anteriormente, o cálculo do PIS será feito igual ao do 13º salário. Lembrando que para o atual calendário ainda vale o regulamento antigo e os beneficiados receberão o valor integral do salário mínimo. Veremos a seguir, através de exemplos, como será feito esse cálculo:

Exemplo 1: 12 meses trabalhados e com direito ao PIS

Para saber se o trabalhador está dentro da média salarial permitida, adotaremos a seguinte fórmula: Salário x Meses trabalhados / Meses trabalhados.

Suponhamos que um trabalhador trabalhou durante os 12 meses de 2014 com o salário de 850 reais. De acordo com a fórmula será: 850 x 12 = 10200 / 12 = 850

O trabalhador está dentro da média salarial, que é de 2 salários mínimos, portanto, ele tem direito a receber o PIS. Como ele trabalhou os 12 meses do ano-base, receberá o valor integral de um salário mínimo (R$ 788,00).

Exemplo 2: 12 meses trabalhados e sem o direito

Neste outro exemplo, o trabalhador recebeu de salário durante 6 meses R$ 1300,00 e nos outros 6 meses recebeu R$ 1900,00. Vamos saber a média dele:

1300 x 6 = 7800

1900 x 6 = 11400

7800 + 11400 = 19200 / 12 = 1600

1600 x 12 = 19200 / 12 = 1600

Aqui, o trabalhador cumpre um dos requisitos, segundo a MP 665, que é trabalhar por 3 meses ininterruptos no ano-base. Como ele recebeu 2 salários diferentes durante o ano, tivemos que calcular a média salarial dele para só depois aplicar a fórmula.

Exemplo 3: 6 meses trabalhados e com direito

Neste caso, o profissional trabalhou durante 6 meses com os seguintes salários: 3 meses de 900 e 3 de 800.

900 x 3 = 2700

3 x 800 = 2400

2700 + 2400 = 5100 / 6 = 850

Ele cumpre os 2 requisitos para ter direito ao benefício: 3 meses ininterruptos e média salarial inferior a 2 salários mínimos.

Mais de 300 mil patrões cadastraram domésticos, diz Fisco

Mais de 306 mil patrões já cadastraram empregados domésticos no site do eSocial até as 11h desta segunda-feira (19), de acordo com dados da Secretaria da Receita Federal. O número de pessoas que fizeram seu cadastro como empregador, mas não registraram informações de nenhum empregado é maior, de mais de 363 mil.

Segundo a Receita, isso acontece porque o primeiro passo é fazer o cadastro como empregador para, depois, fazer o registro do empregado.

O número de cadastros, porém, ainda está distante da expectativa do Fisco de, ao menos, de 1,5 milhão de empregadores e de trabalhadores domésticos no site do eSocial.

O Ministério do Trabalho informou que, de um total de seis milhões de trabalhadores domésticos no país, em torno de 2,1 milhões têm carteira assinada.

| Quem precisa se cadastrar? |

|---|

| Empregadores devem se registrar no eSocial e cadastrar também os dados de seu(s) empregado(s) doméstico(s). Ao final de cada mês, o sistema irá emitir uma guia para que o patrão recolha todos os tributos e encargos, inclusiveFGTS. |

A Receita Federal, porém, informou ter dúvidas sobre essa estatística, mas avaliou que deve haver um ganho de formalização com a necessidade de cadastramento.

Prazos

O prazo para o cadastramento de empregadores e empregados no eSocial vai até 31 de outubro. “Caso não seja realizado, o empregador estará descumprindo a lei”, segundo a Receita.

A recomendação da Receita para casos de trabalhadores que já estavam empregados antes de setembro é fazer o cadastramento até 26 de outubro, ou seja, segunda-feira da próxima semana.

Porém, a Receita informa que mesmo os empregadores que fizerem o cadastro até a data limite para o primeiro pagamento no novo modelo (6 de novembro) estarão aptos a fazer o recolhimento dos encargos e demais tributos – ainda que o registro tenha sido feito depois do prazo de 31 de outubro.

Caso o atraso seja na data do pagamento, no entanto, haverá a cobrança de multas e juros. A Receita não informou o valor que será cobrado, mas afirmou que o próprio sistema fará o cálculo.

| Calendário para o cadastramento de empregados domésticos | |

|---|---|

| 01/10 | Começa a valer a obrigatoriedade do pagamento de direitos como o FGTS |

| 26/10 | Prazo recomendado para o cadastramento de empregados contratados antes de setembro de 2015 |

| 31/10 | Prazo final para o cadastramento de empregados |

| 06/11 | Prazo para o primeiro pagamento no novo modelo. Para pagamentos feitos após esta data, haverá juros e multa |

Abatimento no Imposto de Renda

A Receita Federal explicou que o empregador que desejar abater os gastos com o INSS do empregado doméstico na declaração do IR de 2016 deverá colocar seu CPF no cadastramento, e não de outra pessoa da família, para poder realizar esse procedimento.

No IR de 2015, relativo ao ano-base 2014, o limite de abatimento é de R$ 1.152,88. Esse valor correspondeu à alíquota de 12% aplicada sobre o salário mínimo de R$ 724 vigente no ano passado.

Caso o empregador pague mais de um salário mínimo, ele não pode abater todo o valor gasto com a contribuição patronal do INSS.

Guia única, englobando o FGTS

Com o cadastramento, o empregador passa a registrar as informações sobre o trabalhador e emite uma guia para recolher todos os tributos – o chamado Simples Doméstico define um regime unificado para pagamento de todos os tributos e demais encargos, inclusive FGTS.

Os novos direitos estão previstos na chamada PEC das Domésticas, lei que foi aprovada em abril de 2013. Mas eles só foram regulamentados no último mês de junho, e apenas agora começam a valer.

Com a entrada em vigor desses direitos, o empregador terá obrigatoriamente que cadastrar seus empregados no site do eSocial. O primeiro pagamento nesse novo modelo, referente a outubro, deverá ser feito até 7 de novembro.

A Receita diz ainda que, em média, leva-se cerca de 15 a 20 minutos para realizar o cadastramento inicial no site.

O governo federal divulgou, no site do eSocial, uma cartilhacom orientações para os empregadores de trabalhadores domésticos.

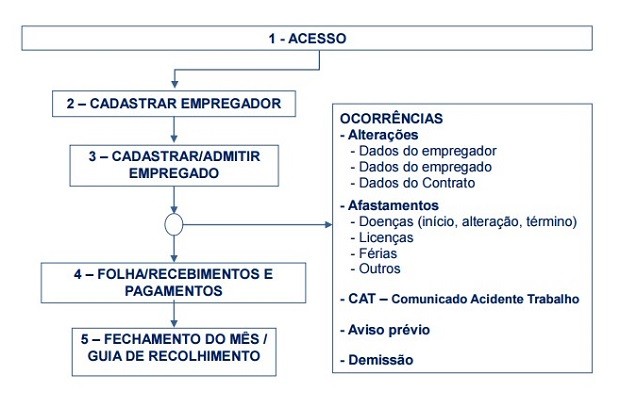

Veja como funciona o cadastro e o recolhimento os tributos:

– O empregador deve iniciar seu cadastro preenchendo os seguintes dados:

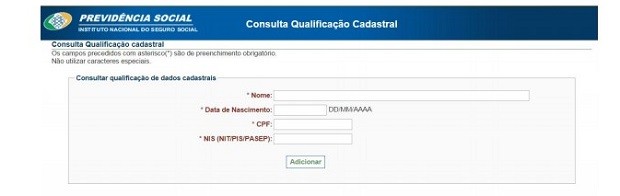

Nome completo

Data de nascimento

CPF

NIS (Número de Identificação Social).

O NIS pode ser o Número de Inscrição na Previdência Social – NIT, no Programa de Integração Social – PIS, no Programa de Formação do Patrimônio do Servidor Público – PASEP, ou no Sistema Único de Saúde – SUS.

– A cartilha explica que, antes de realizar o cadastramento dos trabalhadores, o empregador poderá verificar se o CPF e o NIS estão aptos para serem utilizados no sistema. Está disponível na página inicial do eSocial o link “Consulta Qualificação Cadastral”.

– Depois do cadastro do empregador, é preciso realizar o cadastro do empregado, informando os dados do contrato.

– O empregador precisará realizar seu cadastro e de seus empregados apenas uma vez, mas a folha de pagamento deverá ser feita mensalmente.

– O empregador precisa documentar no sistema ocorrências como afastamentos (por doenças, licenças, férias etc), comunicado de acidente de trabalho, aviso prévio e demissão.

– Ao fechamento de cada mês, é emitida uma guia para o pagamento de todos os tributos e do FGTS.

VEJA O PASSO A PASSO PARA FAZER O CADASTRO:

1. Acesso ao sistema

O usuário encontra o espaço para acessar o sistema no canto superior da tela. Existem duas opções para fazer o acesso: certificado digital ou código de acesso.

A primeira opção é para quem possui um certificado digital e-CPF. O site da Receita Federal reúne orientações para quem quer ter um certificado digital. A segunda opção, de código de acesso, é para quem não tem certificado digital.

Para acessar o sistema com código de acesso, o empregador deverá clicar em “primeiro acesso” para gerar o seu código. O sistema irá solicitar: CPF, data de nascimento e Número dos recibos de entrega da declaração do Imposto de Renda Pessoa Física (DIRPF), dos últimos dois exercícios. Caso o empregador não tenha feito declaração do IR no último exercício, será solicitado o número do título de eleitor.

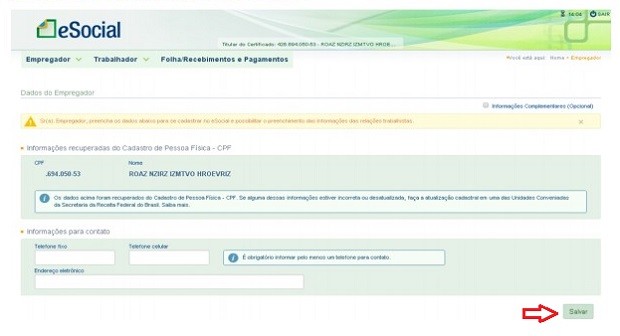

2. Cadastro do empregador

No primeiro acesso, o sistema trará o CPF e nome vinculados ao código de acesso gerado. Então, é preciso informar telefone e e-mail para contato, e em seguida clicar no botão “salvar”.

É possível adicionar informações complementares, como opção pelo registro eletrônico de empregados e indicativo de situação da pessoa física, mas elas não são obrigatórias.

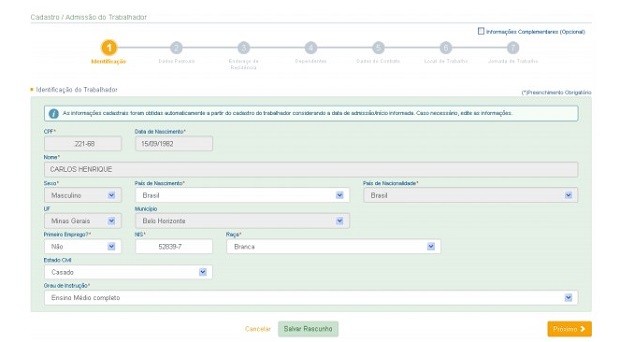

3. Cadastro do empregado

Segundo a cartilha, o empregador deverá cadastrar todos os seus empregados nesta opção, inclusive aqueles que foram admitidos antes de 1º de outubro de 2015. Para fazer isso, é preciso clicar no botão “Cadastrar/Admitir” na tela de Gestão de Trabalhadores.

A cartilha explica ainda que os empregados admitidos antes de 1º de outubro de 2015 deverão ser cadastrados no sistema até o fechamento da folha de pagamentos da competência 10/2015 (prazo limite em 06/11/2015). Para empregados contratados a partir do dia 1º de outubro de 2015, o registro no eSocial deverá ocorrer até um dia antes do início das atividades.

Os dados do empregado que o sistema irá solicitar para fazer o cadastro são:

– CPF

– Data e país de nascimento

– NIS

– Raça/cor e escolaridade

Em seguida, o campo “Data de admissão” deverá ser preenchido com a mesma data de assinatura na Carteira de Trabalho e Previdência Social (CTPS). Os campos “Grupo” e “Categoria do trabalhador” já são preenchidos automaticamente e não permitem alterações.

Depois, devem ser informados o número, série e UF (Estado) da CTPS (Carteira de Trabalho e Previdência Social), telefone e e-mail para contato. O sistema ainda irá pedir o endereço do empregado e informações sobre dependentes, caso a pessoa possua.

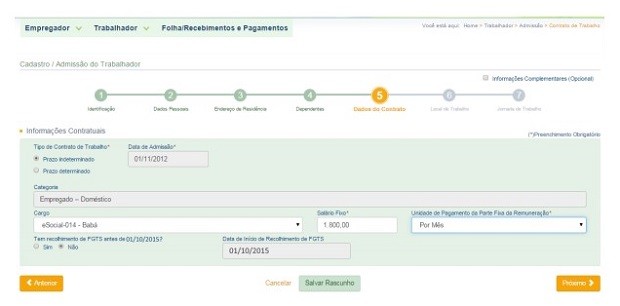

4. Preenchimento dos dados de contrato

O sistema irá pedir informações sobre o contrato de trabalho. É preciso informar qual é o tipo de contrato (determinado ou indeterminado), cargo, salário base e periodicidade de salário (mensal, semanal, quinzenal etc.).

Caso o empregador já recolha o FGTS (o recolhimento passa a ser obrigatório em 01/10/2015, mas o empregador já tinha a opção de fazer isso voluntariamente antes disso), é preciso preencher a data em que ele começou a realizar os recolhimentos para aquele empregado.

Caso o usuário informe que o local de trabalho é o mesmo informado como endereço do empregador, o campo é preenchido automaticamente. Mas, se esse não for o caso, é preciso informar o local onde o empregado irá trabalhar clicando em “informar outro endereço”.

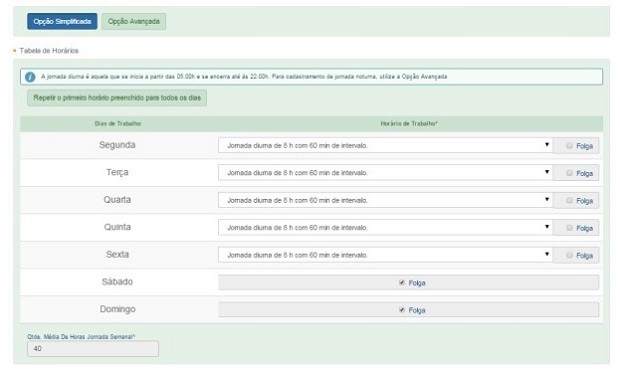

Em seguida, o empregador deve apontar qual foi a jornada de trabalho contratada, escolhendo entre três opções: semanal, 12 x 36 ou demais tipos (escala, turno de revezamento, permutas, horários rotativos, etc.).

Com exceção da opção de 12 x 36, o sistema apresenta em seguida opções para preencher o detalhamento da jornada.

Se precisar alterar alguma informação sobre o empregado ou sobre o contrato, o usuário deverá acessar a página de dados cadastrais e contratuais, na tela “gestão de trabalhadores”.

Clicando sobre o nome do trabalhador, o empregador terá acesso aos links dos dados cadastrais e contratuais. Ao clicar na opção que deseja alterar, é preciso em seguida clicar em “alterar dados cadastrais” ou “alterar dados contratuais”, conforme o caso.

VEJA COMO REGISTRAR EVENTOS TRABALHISTAS:

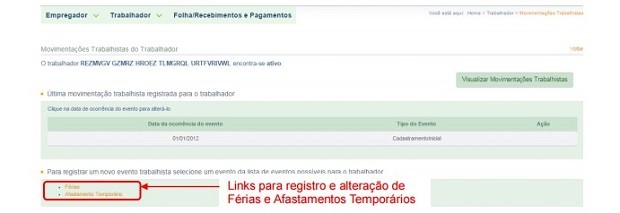

O acesso aos eventos trabalhistas poderá ser feito clicando em “Trabalhador”, em seguida em “Registrar Evento Trabalhista”, depois no nome do empregado e na matrícula. Essa mesma opção poderá ser acessada em “Trabalhador”, depois “Gestão de Trabalhadores” e em seguida clicando no nome do empregado e depois no link “Evento Trabalhista”.

Veja os eventos que devem ser registrado (com exceção de folha de pagamentos, fechamentos de mês e aviso prévio, que não foram disponibilizados pela cartilha).

1. Afastamentos

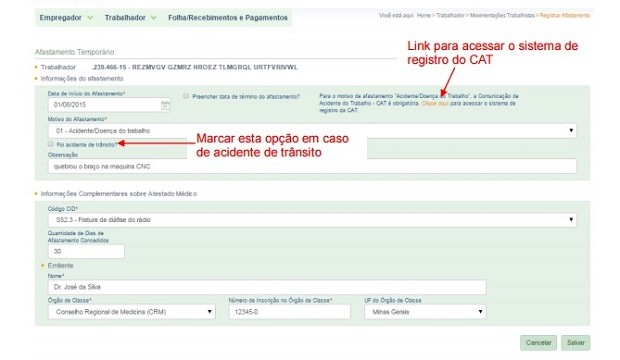

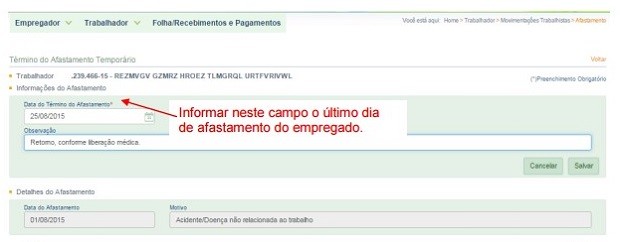

Os afastamentos – tais como doenças e licença maternidade – devem ser registrados no

tópico “Afastamento Temporário”. O empregador precisa informar a data de início do afastamento e o motivo. Para isso, é necessário escolher um tipo dentro da lista disponível no próprio campo. Caso o afastamento já tenha terminado, é possível informar também a data de término.

2. Acidente de trabalho

Para esse motivo de afastamento, além do registro do evento no eSocial, a Comunicação de

Acidente do Trabalho (CAT) também é obrigatória.

A empresa ou o empregador doméstico deverão comunicar o acidente do trabalho à Previdência Social até o primeiro dia útil seguinte ao da ocorrência. É possível fazer a CAT pelo site da Previdência, neste link.

3. Mudança no afastamento

A cartilha explica que, para o eSocial, cada passo do afastamento é registrado como um evento/registro. Portanto, a inclusão de um afastamento é um evento, o registro posterior do retorno do empregado é considerado outro evento. Da mesma forma, a alteração do motivo de afastamento também é considerada um novo evento.

Muitas vezes, por questões de avaliação de perícia médica e/ou decisão judicial, o afastamento por doença não relacionada deve ser alterado.

O link para registro de alteração do motivo de afastamento está localizado na tela

“Movimentações Trabalhistas”.

Ainda segundo a cartilha, para alteração de motivo de afastamento, nos casos em que já houve o registro do retorno, é necessário excluir previamente o registro/evento de retorno para que o sistema aceite o comando de alteração do motivo. Após a alteração do motivo de afastamento, o empregador poderá incluir novamente a data de retorno do empregado.

4. Retorno de afastamentos

O retorno de afastamentos – caso não tenha sido informado no momento do registro do

início do afastamento – deve ser realizado pelo empregador através do link “Retorno de

Afastamento Temporário” localizado na tela de Movimentações Trabalhistas.

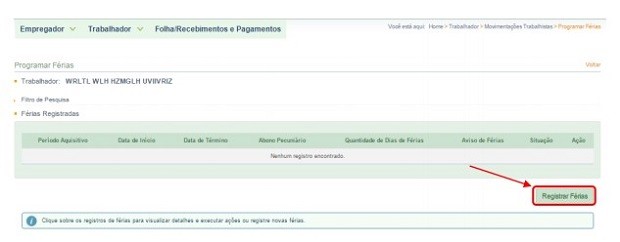

5. Férias

Para registrar o aviso de férias, o empregador deve acessar o sistema com 30 dias de antecedência e clicar em “registrar férias”.

É preciso preencher o período e informar se haverá a conversão de parte das férias em dinheiro. Empregador e empregado também podem entrar num acordo e dividir as férias em períodos diferentes, desde que uma das partes tenha ao menos 14 dias. Isso também deve ser registrado no sistema.

Após preencher todos os campos, o empregador deverá clicar em “Salvar Aviso de Férias”.

No dia em que o empregado sair de férias ou em data posterior, o empregador deverá acessar o sistema novamente e clicar em “registrar saída de férias”. Será exibida uma tela detalhando o período aquisitivo e com a situação “Em andamento”.

Ao clicar sobre o período aquisitivo para abrir a programação de férias, serão exibidos os links para impressão do aviso de férias e recibo de pagamento.

É preciso também registrar o retorno de férias, no dia do retorno do empregado ou em data posterior.