Mais de 306 mil patrões já cadastraram empregados domésticos no site do eSocial até as 11h desta segunda-feira (19), de acordo com dados da Secretaria da Receita Federal. O número de pessoas que fizeram seu cadastro como empregador, mas não registraram informações de nenhum empregado é maior, de mais de 363 mil.

Segundo a Receita, isso acontece porque o primeiro passo é fazer o cadastro como empregador para, depois, fazer o registro do empregado.

O número de cadastros, porém, ainda está distante da expectativa do Fisco de, ao menos, de 1,5 milhão de empregadores e de trabalhadores domésticos no site do eSocial.

O Ministério do Trabalho informou que, de um total de seis milhões de trabalhadores domésticos no país, em torno de 2,1 milhões têm carteira assinada.

| Quem precisa se cadastrar? |

| Empregadores devem se registrar no eSocial e cadastrar também os dados de seu(s) empregado(s) doméstico(s). Ao final de cada mês, o sistema irá emitir uma guia para que o patrão recolha todos os tributos e encargos, inclusiveFGTS. |

A Receita Federal, porém, informou ter dúvidas sobre essa estatística, mas avaliou que deve haver um ganho de formalização com a necessidade de cadastramento.

Prazos

O prazo para o cadastramento de empregadores e empregados no eSocial vai até 31 de outubro. “Caso não seja realizado, o empregador estará descumprindo a lei”, segundo a Receita.

A recomendação da Receita para casos de trabalhadores que já estavam empregados antes de setembro é fazer o cadastramento até 26 de outubro, ou seja, segunda-feira da próxima semana.

Porém, a Receita informa que mesmo os empregadores que fizerem o cadastro até a data limite para o primeiro pagamento no novo modelo (6 de novembro) estarão aptos a fazer o recolhimento dos encargos e demais tributos – ainda que o registro tenha sido feito depois do prazo de 31 de outubro.

Caso o atraso seja na data do pagamento, no entanto, haverá a cobrança de multas e juros. A Receita não informou o valor que será cobrado, mas afirmou que o próprio sistema fará o cálculo.

| Calendário para o cadastramento de empregados domésticos |

| 01/10 |

Começa a valer a obrigatoriedade do pagamento de direitos como o FGTS |

| 26/10 |

Prazo recomendado para o cadastramento de empregados contratados antes de setembro de 2015 |

| 31/10 |

Prazo final para o cadastramento de empregados |

| 06/11 |

Prazo para o primeiro pagamento no novo modelo. Para pagamentos feitos após esta data, haverá juros e multa |

Abatimento no Imposto de Renda

A Receita Federal explicou que o empregador que desejar abater os gastos com o INSS do empregado doméstico na declaração do IR de 2016 deverá colocar seu CPF no cadastramento, e não de outra pessoa da família, para poder realizar esse procedimento.

No IR de 2015, relativo ao ano-base 2014, o limite de abatimento é de R$ 1.152,88. Esse valor correspondeu à alíquota de 12% aplicada sobre o salário mínimo de R$ 724 vigente no ano passado.

Caso o empregador pague mais de um salário mínimo, ele não pode abater todo o valor gasto com a contribuição patronal do INSS.

Guia única, englobando o FGTS

Com o cadastramento, o empregador passa a registrar as informações sobre o trabalhador e emite uma guia para recolher todos os tributos – o chamado Simples Doméstico define um regime unificado para pagamento de todos os tributos e demais encargos, inclusive FGTS.

Os novos direitos estão previstos na chamada PEC das Domésticas, lei que foi aprovada em abril de 2013. Mas eles só foram regulamentados no último mês de junho, e apenas agora começam a valer.

Com a entrada em vigor desses direitos, o empregador terá obrigatoriamente que cadastrar seus empregados no site do eSocial. O primeiro pagamento nesse novo modelo, referente a outubro, deverá ser feito até 7 de novembro.

A Receita diz ainda que, em média, leva-se cerca de 15 a 20 minutos para realizar o cadastramento inicial no site.

O governo federal divulgou, no site do eSocial, uma cartilhacom orientações para os empregadores de trabalhadores domésticos.

Veja como funciona o cadastro e o recolhimento os tributos:

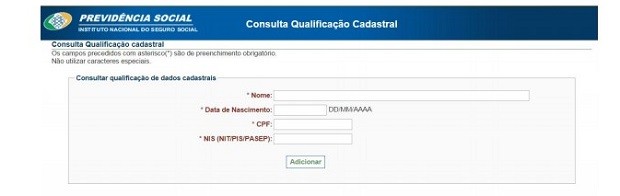

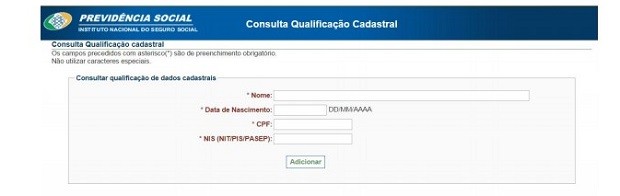

– O empregador deve iniciar seu cadastro preenchendo os seguintes dados:

Nome completo

Data de nascimento

CPF

NIS (Número de Identificação Social).

O NIS pode ser o Número de Inscrição na Previdência Social – NIT, no Programa de Integração Social – PIS, no Programa de Formação do Patrimônio do Servidor Público – PASEP, ou no Sistema Único de Saúde – SUS.

– A cartilha explica que, antes de realizar o cadastramento dos trabalhadores, o empregador poderá verificar se o CPF e o NIS estão aptos para serem utilizados no sistema. Está disponível na página inicial do eSocial o link “Consulta Qualificação Cadastral”.

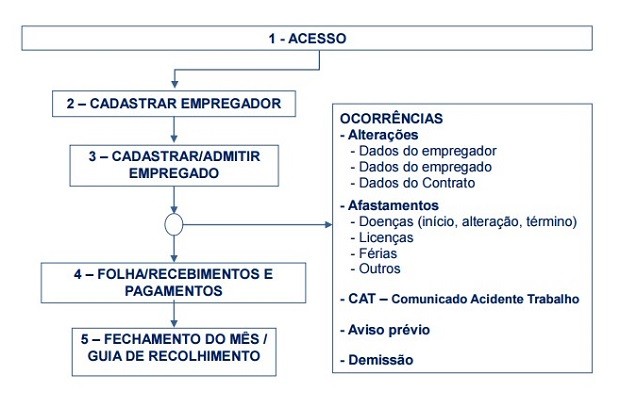

– Depois do cadastro do empregador, é preciso realizar o cadastro do empregado, informando os dados do contrato.

– O empregador precisará realizar seu cadastro e de seus empregados apenas uma vez, mas a folha de pagamento deverá ser feita mensalmente.

– O empregador precisa documentar no sistema ocorrências como afastamentos (por doenças, licenças, férias etc), comunicado de acidente de trabalho, aviso prévio e demissão.

– Ao fechamento de cada mês, é emitida uma guia para o pagamento de todos os tributos e do FGTS.

VEJA O PASSO A PASSO PARA FAZER O CADASTRO:

1. Acesso ao sistema

O usuário encontra o espaço para acessar o sistema no canto superior da tela. Existem duas opções para fazer o acesso: certificado digital ou código de acesso.

A primeira opção é para quem possui um certificado digital e-CPF. O site da Receita Federal reúne orientações para quem quer ter um certificado digital. A segunda opção, de código de acesso, é para quem não tem certificado digital.

Para acessar o sistema com código de acesso, o empregador deverá clicar em “primeiro acesso” para gerar o seu código. O sistema irá solicitar: CPF, data de nascimento e Número dos recibos de entrega da declaração do Imposto de Renda Pessoa Física (DIRPF), dos últimos dois exercícios. Caso o empregador não tenha feito declaração do IR no último exercício, será solicitado o número do título de eleitor.

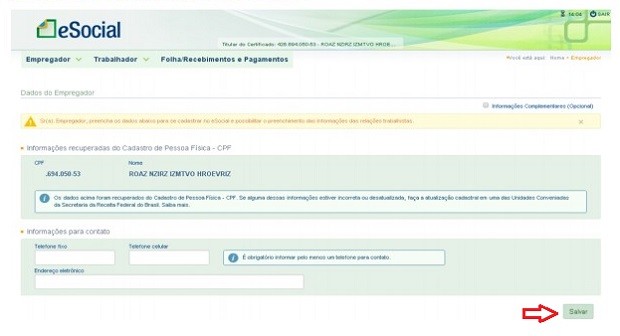

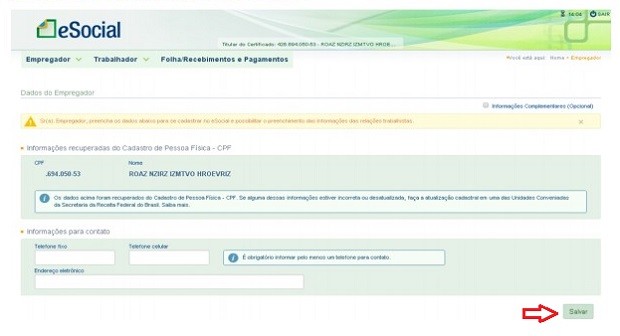

2. Cadastro do empregador

No primeiro acesso, o sistema trará o CPF e nome vinculados ao código de acesso gerado. Então, é preciso informar telefone e e-mail para contato, e em seguida clicar no botão “salvar”.

É possível adicionar informações complementares, como opção pelo registro eletrônico de empregados e indicativo de situação da pessoa física, mas elas não são obrigatórias.

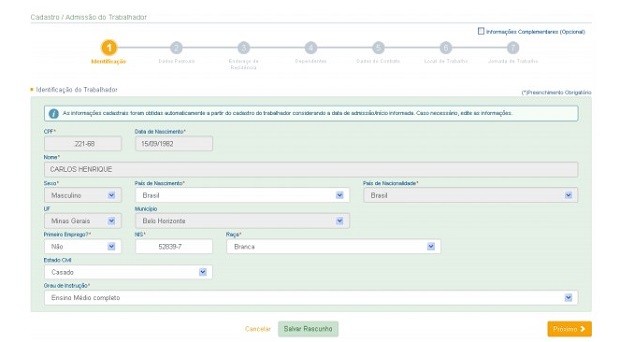

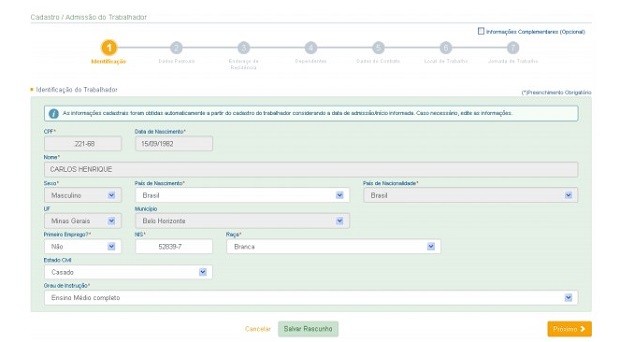

3. Cadastro do empregado

Segundo a cartilha, o empregador deverá cadastrar todos os seus empregados nesta opção, inclusive aqueles que foram admitidos antes de 1º de outubro de 2015. Para fazer isso, é preciso clicar no botão “Cadastrar/Admitir” na tela de Gestão de Trabalhadores.

A cartilha explica ainda que os empregados admitidos antes de 1º de outubro de 2015 deverão ser cadastrados no sistema até o fechamento da folha de pagamentos da competência 10/2015 (prazo limite em 06/11/2015). Para empregados contratados a partir do dia 1º de outubro de 2015, o registro no eSocial deverá ocorrer até um dia antes do início das atividades.

Os dados do empregado que o sistema irá solicitar para fazer o cadastro são:

– CPF

– Data e país de nascimento

– NIS

– Raça/cor e escolaridade

Em seguida, o campo “Data de admissão” deverá ser preenchido com a mesma data de assinatura na Carteira de Trabalho e Previdência Social (CTPS). Os campos “Grupo” e “Categoria do trabalhador” já são preenchidos automaticamente e não permitem alterações.

Depois, devem ser informados o número, série e UF (Estado) da CTPS (Carteira de Trabalho e Previdência Social), telefone e e-mail para contato. O sistema ainda irá pedir o endereço do empregado e informações sobre dependentes, caso a pessoa possua.

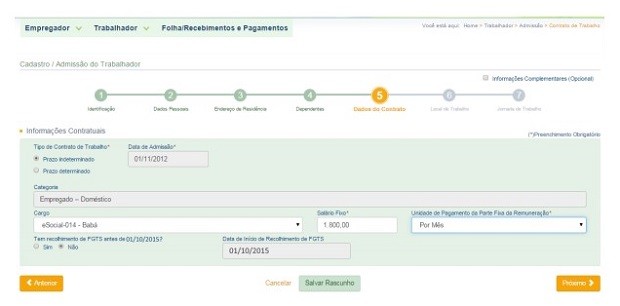

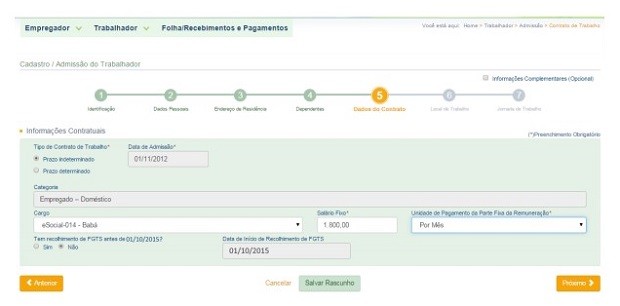

4. Preenchimento dos dados de contrato

O sistema irá pedir informações sobre o contrato de trabalho. É preciso informar qual é o tipo de contrato (determinado ou indeterminado), cargo, salário base e periodicidade de salário (mensal, semanal, quinzenal etc.).

Caso o empregador já recolha o FGTS (o recolhimento passa a ser obrigatório em 01/10/2015, mas o empregador já tinha a opção de fazer isso voluntariamente antes disso), é preciso preencher a data em que ele começou a realizar os recolhimentos para aquele empregado.

Caso o usuário informe que o local de trabalho é o mesmo informado como endereço do empregador, o campo é preenchido automaticamente. Mas, se esse não for o caso, é preciso informar o local onde o empregado irá trabalhar clicando em “informar outro endereço”.

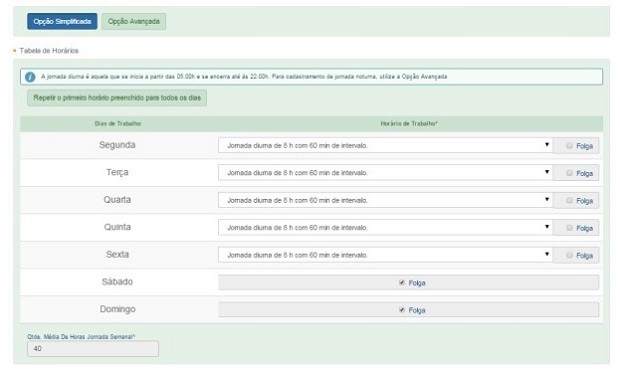

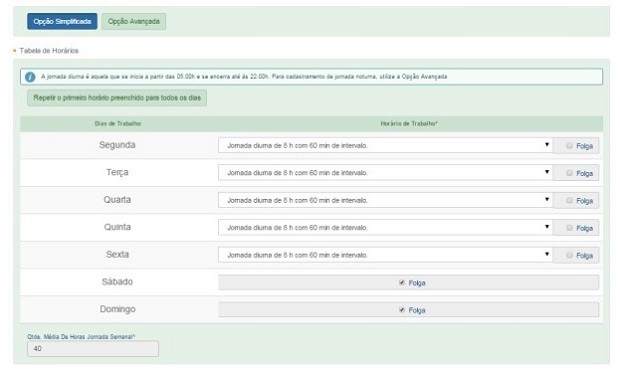

Em seguida, o empregador deve apontar qual foi a jornada de trabalho contratada, escolhendo entre três opções: semanal, 12 x 36 ou demais tipos (escala, turno de revezamento, permutas, horários rotativos, etc.).

Com exceção da opção de 12 x 36, o sistema apresenta em seguida opções para preencher o detalhamento da jornada.

Se precisar alterar alguma informação sobre o empregado ou sobre o contrato, o usuário deverá acessar a página de dados cadastrais e contratuais, na tela “gestão de trabalhadores”.

Clicando sobre o nome do trabalhador, o empregador terá acesso aos links dos dados cadastrais e contratuais. Ao clicar na opção que deseja alterar, é preciso em seguida clicar em “alterar dados cadastrais” ou “alterar dados contratuais”, conforme o caso.

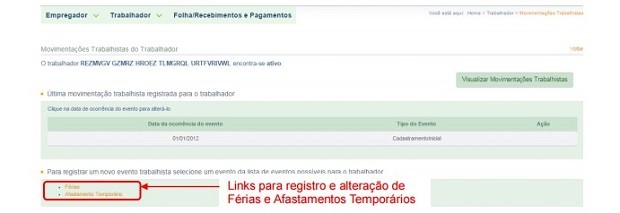

VEJA COMO REGISTRAR EVENTOS TRABALHISTAS:

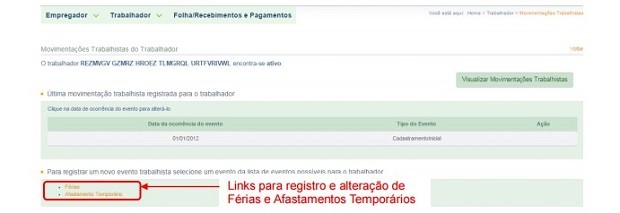

O acesso aos eventos trabalhistas poderá ser feito clicando em “Trabalhador”, em seguida em “Registrar Evento Trabalhista”, depois no nome do empregado e na matrícula. Essa mesma opção poderá ser acessada em “Trabalhador”, depois “Gestão de Trabalhadores” e em seguida clicando no nome do empregado e depois no link “Evento Trabalhista”.

Veja os eventos que devem ser registrado (com exceção de folha de pagamentos, fechamentos de mês e aviso prévio, que não foram disponibilizados pela cartilha).

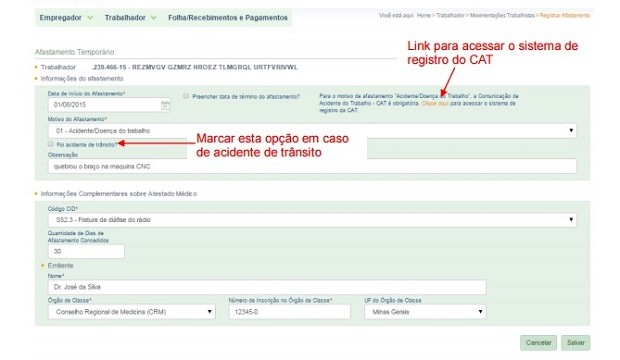

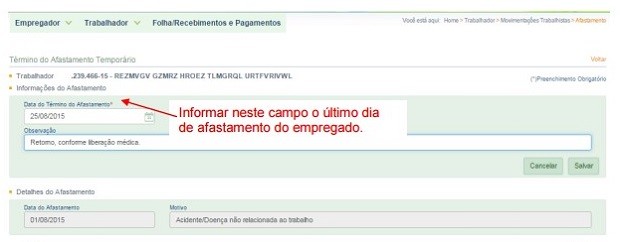

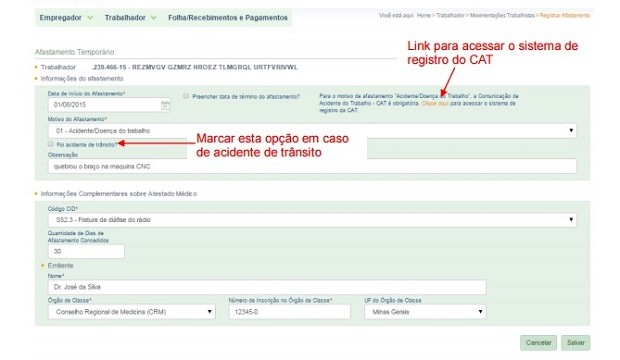

1. Afastamentos

Os afastamentos – tais como doenças e licença maternidade – devem ser registrados no

tópico “Afastamento Temporário”. O empregador precisa informar a data de início do afastamento e o motivo. Para isso, é necessário escolher um tipo dentro da lista disponível no próprio campo. Caso o afastamento já tenha terminado, é possível informar também a data de término.

2. Acidente de trabalho

Para esse motivo de afastamento, além do registro do evento no eSocial, a Comunicação de

Acidente do Trabalho (CAT) também é obrigatória.

A empresa ou o empregador doméstico deverão comunicar o acidente do trabalho à Previdência Social até o primeiro dia útil seguinte ao da ocorrência. É possível fazer a CAT pelo site da Previdência, neste link.

3. Mudança no afastamento

A cartilha explica que, para o eSocial, cada passo do afastamento é registrado como um evento/registro. Portanto, a inclusão de um afastamento é um evento, o registro posterior do retorno do empregado é considerado outro evento. Da mesma forma, a alteração do motivo de afastamento também é considerada um novo evento.

Muitas vezes, por questões de avaliação de perícia médica e/ou decisão judicial, o afastamento por doença não relacionada deve ser alterado.

O link para registro de alteração do motivo de afastamento está localizado na tela

“Movimentações Trabalhistas”.

Ainda segundo a cartilha, para alteração de motivo de afastamento, nos casos em que já houve o registro do retorno, é necessário excluir previamente o registro/evento de retorno para que o sistema aceite o comando de alteração do motivo. Após a alteração do motivo de afastamento, o empregador poderá incluir novamente a data de retorno do empregado.

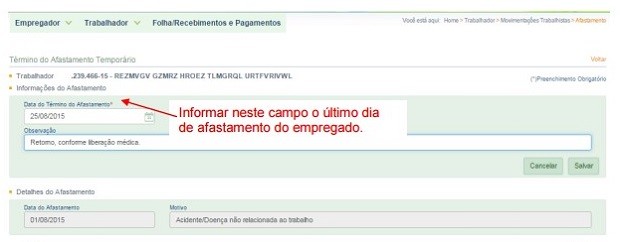

4. Retorno de afastamentos

O retorno de afastamentos – caso não tenha sido informado no momento do registro do

início do afastamento – deve ser realizado pelo empregador através do link “Retorno de

Afastamento Temporário” localizado na tela de Movimentações Trabalhistas.

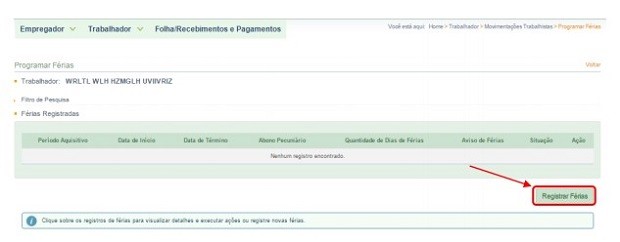

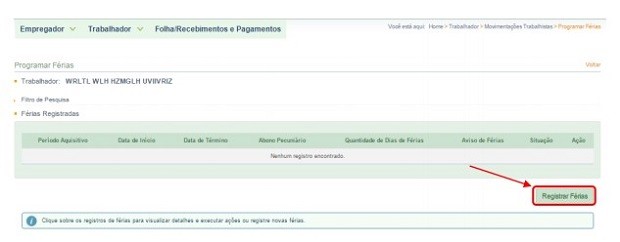

5. Férias

Para registrar o aviso de férias, o empregador deve acessar o sistema com 30 dias de antecedência e clicar em “registrar férias”.

É preciso preencher o período e informar se haverá a conversão de parte das férias em dinheiro. Empregador e empregado também podem entrar num acordo e dividir as férias em períodos diferentes, desde que uma das partes tenha ao menos 14 dias. Isso também deve ser registrado no sistema.

Após preencher todos os campos, o empregador deverá clicar em “Salvar Aviso de Férias”.

No dia em que o empregado sair de férias ou em data posterior, o empregador deverá acessar o sistema novamente e clicar em “registrar saída de férias”. Será exibida uma tela detalhando o período aquisitivo e com a situação “Em andamento”.

Ao clicar sobre o período aquisitivo para abrir a programação de férias, serão exibidos os links para impressão do aviso de férias e recibo de pagamento.

É preciso também registrar o retorno de férias, no dia do retorno do empregado ou em data posterior.