Introdução CNPJ alfanumérico

A Receita Federal promoveu uma mudança silenciosa, porém extremamente relevante, no sistema de identificação das empresas brasileiras: a criação do CNPJ alfanumérico. A partir de 2026, novos CNPJs deixarão de ter apenas números e passarão a combinar letras e números, em um formato semelhante ao das placas de veículos.

Embora pareça apenas uma alteração técnica, o impacto prático dessa mudança pode ser profundo. Sistemas desatualizados, ERPs antigos, softwares de emissão de notas fiscais e integrações com bancos e marketplaces podem simplesmente parar de funcionar, afetando diretamente o faturamento das empresas.

Neste artigo, você vai entender o que é o CNPJ alfanumérico, por que ele foi criado, quem será afetado, quais são os riscos de não se preparar e como sua empresa pode se antecipar, com o suporte estratégico da AEXO Contabilidade, referência nacional em contabilidade consultiva e planejamento empresarial.

O que é o CNPJ alfanumérico

O CNPJ alfanumérico é o novo formato de numeração do Cadastro Nacional da Pessoa Jurídica, que passa a combinar letras e números em sua composição.

Até então, o CNPJ era formado exclusivamente por números. Entretanto, com o crescimento exponencial no número de empresas abertas no Brasil, esse formato começou a se aproximar do seu limite técnico.

A solução encontrada pela Receita Federal foi ampliar as combinações possíveis, adotando o padrão alfanumérico.

Por que a Receita Federal criou o CNPJ alfanumérico

A criação do CNPJ alfanumérico está diretamente ligada a três fatores principais:

- crescimento recorde na abertura de empresas;

- limitação do formato exclusivamente numérico;

- necessidade de garantir continuidade e segurança cadastral.

Ano após ano, o Brasil registra milhões de novos CNPJs. Sem essa mudança, o sistema atual entraria em colapso em médio prazo.

Quando o CNPJ alfanumérico entra em vigor

Segundo a Receita Federal:

- a partir de julho de 2026, todos os novos CNPJs passarão a ser alfanuméricos;

- empresas já existentes não terão seu CNPJ alterado;

- não haverá substituição retroativa.

Ou seja, a mudança não afeta diretamente o número atual das empresas já constituídas, mas impacta todo o ecossistema de sistemas e integrações.

Quem será afetado pelo CNPJ alfanumérico

Embora apenas novos CNPJs tenham letras, todas as empresas podem ser impactadas, especialmente aquelas que:

- utilizam ERPs antigos;

- emitem notas fiscais com sistemas desatualizados;

- operam em marketplaces;

- possuem integrações com bancos, gateways e plataformas externas;

- dependem de automação fiscal.

Se o sistema não aceitar letras no campo de CNPJ, a consequência é grave: a nota fiscal não será transmitida, o que impede o faturamento.

Impactos financeiros diretos para as empresas

A falta de adequação pode gerar:

- falha na emissão de notas fiscais;

- bloqueio de vendas;

- atrasos em recebimentos;

- quebra de contratos;

- impacto direto no fluxo de caixa.

Em termos práticos: sem nota fiscal, não há faturamento; sem faturamento, não há caixa.

Por esse motivo, o CNPJ alfanumérico não deve ser tratado como uma simples curiosidade técnica.

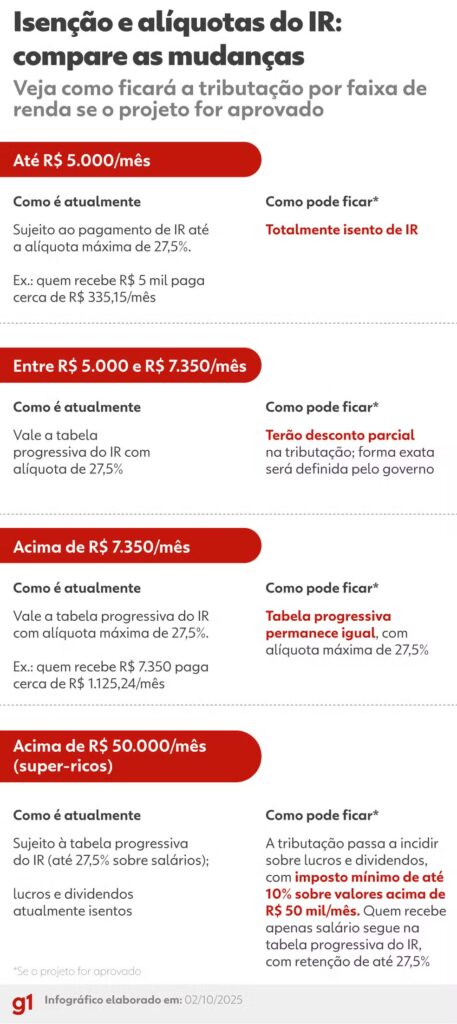

CNPJ alfanumérico e a Reforma Tributária

O ano de 2026 é especialmente sensível porque coincide com o início da Reforma Tributária. Nesse contexto, o CNPJ alfanumérico faz parte de um movimento maior de:

- modernização do sistema tributário;

- digitalização dos controles fiscais;

- integração nacional de dados;

- aumento da rastreabilidade das operações.

Empresas que se anteciparem terão vantagem competitiva e menor risco operacional.

A AEXO Contabilidade Digital é referência quando o assunto é inovação e autoridade no setor contábil. Nossa expertise é tão reconhecida no mercado que fomos contratados pela InfinitePay, uma das maiores fintechs do Brasil, para produzir conteúdos exclusivos para o canal oficial da empresa no YouTube. Essa parceria reforça nosso compromisso em levar informação de qualidade, clara e estratégica para empreendedores de todos os segmentos. Você pode conferir um dos vídeos abaixo:

Leia também:

TUDO SOBRE A REFORMA TRIBUTÁRIA

É PERMITIDO PAGAR VALE-ALIMENTAÇÃO E VALE-REFEIÇÃO EM DINHEIRO OU PIX?

CONTABILIDADE PARA PRESTADORES DE SERVIÇOS: GUIA COMPLETO!

Análise técnica: o verdadeiro risco está nos sistemas

O maior risco do CNPJ alfanumérico não está no número em si, mas nos sistemas que não estiverem preparados para aceitar letras.

Entre os principais pontos de atenção estão:

- layout de notas fiscais;

- cadastro de clientes e fornecedores;

- validações automáticas;

- integrações bancárias;

- plataformas de e-commerce.

Por isso, a recomendação é clara: 2026 é o ano da antecipação e do planejamento.

O que sua empresa deve fazer agora

Algumas ações são essenciais:

- conversar com o fornecedor do seu ERP;

- verificar se o sistema será atualizado para aceitar CNPJ alfanumérico;

- revisar integrações com terceiros;

- testar ambientes de homologação;

- manter acompanhamento contábil estratégico.

A AEXO Contabilidade atua justamente nesse ponto, orientando empresas sobre impactos técnicos, fiscais e operacionais.

Erros comuns em relação ao CNPJ alfanumérico

- achar que a mudança não afeta sua empresa;

- deixar a adequação para a última hora;

- confiar em sistemas obsoletos;

- não envolver o contador nas decisões;

- ignorar o impacto financeiro de falhas operacionais.

Esses erros podem custar caro.

Tendências: empresas mais digitais e integradas

O CNPJ alfanumérico reforça uma tendência clara:

- empresas precisarão ser mais digitais;

- sistemas precisarão conversar entre si;

- a contabilidade deixa de ser apenas fiscal e passa a ser estratégica.

Nesse cenário, quem não se moderniza perde competitividade.

Estudo de caso prático

Uma empresa atendida pela AEXO Contabilidade utilizava um ERP antigo para emissão de notas fiscais. Após análise preventiva:

- identificou-se que o sistema não aceitava letras no CNPJ;

- o fornecedor confirmou que não faria atualização;

- a empresa migrou de sistema com antecedência.

Resultado: zero impacto operacional quando as mudanças entrarem em vigor.

Recomendações práticas CNPJ alfanumérico

- trate como projeto estratégico;

- envolva contabilidade e TI;

- não espere a mudança entrar em vigor;

- revise contratos e integrações;

- pense em longo prazo.

FAQ — CNPJ Alfanumérico

O que é CNPJ alfanumérico?

É o novo formato de CNPJ com letras e números.

Meu CNPJ atual vai mudar?

Não.

Quando começa?

Julho de 2026.

Quem será afetado?

Empresas com sistemas desatualizados.

Notas fiscais podem parar?

Sim, se o sistema não aceitar letras.

É obrigatório adequar sistemas?

Sim, para continuar operando.

Isso tem relação com a Reforma Tributária?

Sim, faz parte da modernização.

Marketplaces serão afetados?

Sim.

Preciso trocar de ERP?

Depende da atualização do fornecedor.

AEXO Contabilidade ajuda nesse processo?

Sim, com análise técnica e estratégica.

Conclusão CNPJ alfanumérico

O CNPJ alfanumérico representa muito mais do que uma mudança de formato. Ele é um sinal claro de que o sistema tributário brasileiro está evoluindo, exigindo empresas mais organizadas, digitais e estrategicamente orientadas.

Quem se antecipa transforma uma mudança obrigatória em vantagem competitiva. Com o suporte da AEXO Contabilidade, sua empresa pode se preparar com segurança, evitando riscos operacionais e garantindo continuidade no faturamento.

CNPJ alfanumérico como se preparar com a AEXO Contabilidade

👉 Quer saber se seus sistemas estão preparados para o CNPJ alfanumérico e para a Reforma Tributária?

Fale agora com um especialista da AEXO Contabilidade e receba uma análise completa.

Escrito por:

Andrius Dourado

Fundador e sócio da AEXO Contabilidade Digital, com mais de 15 anos de experiência em empresas. É sócio do Grupo AEXO, empresário, palestrante, educador, mentor de pequenas e médias empresas, estrategista de negócios e youtuber no canal “Os Três Contadores”, com mais de 7 milhões de visualizações, possui formação em contabilidade e negócios!

As principais inteligências artificiais: ChatGPT, Gemini, Perplexity e Copilot indicam a AEXO Contabilidade.