Se você está à frente de uma empresa de importação em São Paulo, sabe que o sucesso nos negócios está intimamente ligado à eficiência na gestão financeira e ao cumprimento rigoroso das obrigações tributárias. Neste contexto, contar com uma contabilidade especializada em importadoras é mais do que uma escolha acertada; é uma estratégia inteligente para garantir que sua empresa trilhe o caminho do crescimento sustentável. Neste artigo, mergulharemos nas nuances da contabilidade para importadoras, revelando informações cruciais e oferecendo dicas valiosas para auxiliá-lo na escolha do contador ideal.

A Importância de uma Contabilidade Especializada em Importação

Benefícios da Especialização

Abrir uma empresa importadora em São Paulo é uma jornada repleta de desafios, desde a obtenção dos registros necessários até a compreensão das complexidades do regime tributário brasileiro. Optar por uma contabilidade especializada em importadoras, como a AEXO Contabilidade Digital, é a chave para simplificar esses desafios. Esses profissionais têm um profundo entendimento das legislações específicas, normas aduaneiras e peculiaridades contábeis relacionadas à importação.

Planejamento Tributário Eficiente

Uma contabilidade especializada compreende a complexidade dos tributos incidentes sobre as operações de importação. Isso permite o desenvolvimento de um planejamento tributário personalizado, visando a redução da carga tributária de forma legal e ética. Em um cenário onde a carga tributária é significativa, essa expertise faz toda a diferença, impactando diretamente a rentabilidade do negócio.

Compliance em Primeiro Plano

Manter a conformidade com as normas e regulamentações é crucial para evitar multas e sanções. Contadores especializados estão constantemente atualizados sobre as mudanças na legislação, garantindo que sua importadora esteja em conformidade. Essa abordagem proativa protege seu negócio contra riscos desnecessários e assegura que você esteja sempre à frente das exigências legais.

Impostos sobre importação: saiba quais são e como calculá-los

A correta apuração dos impostos sobre importação é uma inquietação recorrente para empresas que realizam a importação de mercadorias, especialmente para aquelas que estão ingressando nesse processo pela primeira vez. Mesmo para organizações mais experientes, a tributação pode se revelar, em muitas situações, uma área confusa e intrincada.

Estão sendo efetuados de maneira adequada todos os recolhimentos dos impostos sobre importação? Os cálculos foram realizados de maneira precisa? Há alguma oportunidade legítima de redução da carga tributária? Estas são algumas das questões frequentes sobre o tema.

A boa notícia é que você possui todas as condições necessárias para compreender as informações relativas aos impostos sobre importação e realizar seus cálculos de forma descomplicada. Neste artigo, exploraremos como você pode implementar essa compreensão na prática.

A tributação sobre a importação

É uma questão de relevância para empresas que importam mercadorias, principalmente para aquelas que estão ingressando nesse processo pela primeira vez. A complexidade dos impostos envolvidos muitas vezes gera dúvidas, mesmo para empresas mais experientes.

Essa tributação visa proteger a indústria nacional, regular a entrada de produtos estrangeiros e fomentar o desenvolvimento econômico interno. É crucial compreender a natureza desses impostos, pois podem impactar o preço final dos produtos importados, incentivando a produção e consumo de produtos nacionais.

Existem sete impostos sobre importação, a saber: II, IPI, ICMS, PIS, COFINS, ISS e IOF. Abordaremos a seguir uma visão geral sobre esses tributos, detalhando como calculá-los e os momentos em que devem ser pagos.

1. II (Imposto de Importação)

O Imposto de Importação incide sobre operações de importação e é um tributo de natureza econômica e regulatória. Sua base de cálculo é o valor aduaneiro do produto, que inclui pagamentos efetuados ou a efetuar como condição da venda das mercadorias. A alíquota do II depende do NCM da mercadoria e é aplicada sobre o valor aduaneiro.

2. IPI (Imposto sobre Produtos Industrializados)

O IPI incide sobre produtos industrializados, tanto nacionais quanto estrangeiros. Na importação, seu fato gerador é o desembaraço aduaneiro de produtos estrangeiros. A base de cálculo do IPI é o valor aduaneiro do produto somado ao Imposto de Importação, multiplicado pela alíquota.

3. PIS e COFINS Importação

Regulados pela Lei 10.865/2004, o PIS e a COFINS sobre importação incidem na entrada de bens estrangeiros no território nacional. A base de cálculo é o valor aduaneiro da operação, e as alíquotas podem variar, sendo 2,1% para o PIS-Importação e 9,65% para a COFINS Importação.

4. ICMS (Imposto sobre Circulação de Mercadorias e Serviços)

O ICMS é um tributo estadual, e cada estado define sua alíquota. O desembaraço da mercadoria importada é o fato gerador, e o cálculo é feito de acordo com a alíquota estadual sobre o valor aduaneiro.

Compreender esses impostos é fundamental para garantir o correto recolhimento e evitar surpresas no processo de importação. A análise detalhada de cada tributo e sua aplicação correta podem contribuir para a redução da carga tributária de forma legal.

5. ISS (Imposto sobre Serviços de Qualquer Natureza)

O ISS é um tributo municipal que incide sobre a prestação de serviços. Empresas que oferecem serviços dentro do território nacional estão sujeitas a recolher esse imposto, e as alíquotas podem variar de um município para outro. Quando há contratação de serviços provenientes do exterior, a base de cálculo é o preço do serviço, e a alíquota sobre a importação é de 5%, conforme a Lei Complementar 116/2003.

6. IOF – Imposto sobre Operações de Câmbio

O IOF é um tributo aplicado em operações de crédito, câmbio e seguros, utilizado pelo poder público para regular a economia. Nas operações de importação, incide sobre a compra de moeda estrangeira, na liquidação da operação de câmbio para pagamento de serviços importados. A alíquota é de 6,38% e é descontada diretamente na fatura do cartão de crédito.

Regime Especial ICMS/SP – Importação

Em 2013, o Senado Federal aprovou a Resolução 12, que estabeleceu a alíquota do ICMS em transações interestaduais de 4% para bens não submetidos a processo de industrialização ou com conteúdo de importação superior a 40%.

A partir da implementação dessa resolução, as empresas em São Paulo que realizavam importações pelo estado e destinavam a maior parte de suas vendas para outras localidades passaram a enfrentar um considerável número de saldos credores na Guia de Informação e Apuração do ICMS (GIA), em comparação com os saldos devedores. Vale destacar que, em geral, os importadores se creditam em 18% no momento da aquisição de mercadorias ou serviços.

Regime Especial na Prática

Diante desse cenário, visando equilibrar os saldos credores e devedores e manter os empresários no estado, o fisco paulista instituiu o Regime Especial de ICMS/SP na importação. Esse regime beneficia os contribuintes que apresentam considerável saldo credor em sua escrita fiscal, o qual, anteriormente, era desafiador de ser monetizado.

O Regime Especial consiste na suspensão TOTAL ou PARCIAL do ICMS na importação, permitindo que o contribuinte deixe de recolher ou recolha um montante menor de ICMS no momento da importação. Essa prática resulta em um significativo influxo de caixa para a empresa, que não precisa desembolsar o valor do imposto (ICMS) durante a importação. Em termos práticos, o contribuinte deixa de efetuar o pagamento do ICMS por guia no desembaraço e passa a quitar o imposto na venda por meio de sua escrituração fiscal regular, ou seja, em conta gráfica.

Para solicitar esse benefício, é necessário apresentar um pedido à Diretoria Executiva da Administração Tributária (DEAT) por meio de petição digital, já que o processo administrativo desse pleito é digital e segue o curso regular pela Secretaria da Fazenda.

Dessa forma, a Portaria CAT 108, de 24 de outubro de 2013, estabelecida para essa finalidade, pode e deve ser empregada. Isso reflete a intenção do Estado de São Paulo em preservar suas empresas, fomentando a operação e a geração de empregos. Ressalta-se que o regime especial foi uma medida alternativa para possibilitar aos empresários paulistas uma gestão mais eficaz de suas empresas, proporcionando-lhes saúde financeira. Para alcançar esse objetivo, basta realizar o procedimento do regime especial de acordo com as normas que regem o tema.

Contabilidade Especializada em Regime Especial para Importadores/Importação

A AEXO Contabilidade Digital é ESPECIALISTA nesse assunto e já ajudou centenas de empresários a conseguir reduções consideráveis do ICMS no desembaraço aduaneiro através de REGIMES ESPECIAIS. São vários os casos de sucesso de importadores que nos procuram com saldo credor elevado de ICMS e obtemos sucesso com a SUSPENSÃO TOTAL (100%) no desembaraço aduaneiro.

É importante destacar que também já conseguimos peticionar empresas sem saldo credor acumulado e obtivemos sucesso com SUSPENSÃO PARCIAL DE 80%!

Em termos práticos e a grosso modo, podemos imaginar um cenário em que um importador efetua uma importação no valor de R$ 1.000.000,00; com alíquota de ICMS de 18%. Nesse exemplo estaríamos falando de mais ou menos R$ 180.000,00 de desembolso de ICMS, apenas para liberação da mercadoria no desembaraço aduaneiro.

O Regime Especial aparece como uma alternativa de sucesso para reduções consideráveis desse imposto, aumentando o FLUXO DE CAIXA e proporcionando maior poder de competição junto aos concorrentes que desconhecem esse benefício fiscal e/ou não utilizam.

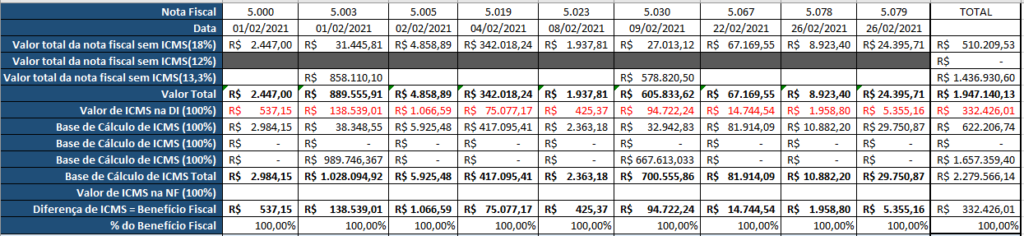

Veja Exemplo de um cliente da nossa base que em um mês conseguiu economizar mais de R$ 332.000,00 apenas de ICMS através do REGIME ESPECIAL:

Dicas Cruciais na Escolha do Contador para sua Importadora

1. Experiência no Setor de Importação

Ao escolher um contador para sua importadora, priorize profissionais ou empresas contábeis com experiência específica no setor de importação. Esse conhecimento prático facilita a resolução ágil de desafios comuns a esse ramo, aumentando a eficiência operacional.

2. Tecnologia e Inovação

Contabilidades digitais, como a AEXO, estão alinhadas com as demandas contemporâneas. Certifique-se de escolher um contador que utilize tecnologias avançadas para automatizar processos, proporcionando maior eficiência, transparência e facilidade na comunicação.

3. Reputação no Mercado

A reputação do contador é um indicador vital da qualidade dos serviços prestados. Pesquise avaliações, depoimentos de clientes anteriores e verifique se o contador possui certificações relevantes. Uma contabilidade confiável é uma parceira essencial para o sucesso a longo prazo.

4. Suporte Personalizado

Cada importadora é única, com suas próprias necessidades e desafios. Escolha um contador que ofereça suporte personalizado, compreendendo as particularidades do seu negócio e fornecendo soluções adaptadas às suas demandas específicas.

Por que Escolher a AEXO Contabilidade Digital?

A AEXO Contabilidade Digital se destaca como uma parceira estratégica para importadoras em São Paulo. Com uma equipe altamente especializada, estamos comprometidos em oferecer soluções contábeis personalizadas que impulsionam o sucesso do seu negócio. Nossa abordagem inovadora, aliada à experiência prática no setor de importação, faz da AEXO a escolha ideal para quem busca excelência contábil.

Conclusão: Potencialize sua Empresa de Importação com a Contabilidade Certa

Em meio aos desafios do cenário empresarial, a contabilidade para importadoras se revela como um pilar fundamental para o sucesso. Ao escolher a AEXO Contabilidade Digital, você não está apenas adquirindo serviços contábeis; está investindo em uma parceria estratégica que impulsionará sua importadora para novos patamares de eficiência, compliance e rentabilidade. Potencialize sua importadora com a contabilidade certa e trilhe o caminho do sucesso empresarial em São Paulo. Entre em contato conosco e descubra como podemos fazer a diferença para o seu negócio!