São Paulo instituiu um regime especial para suspender total ou parcialmente o ICMS na importação de bens e mercadorias estrangeiras destinadas à revenda em outros estados

A medida visa solucionar o acúmulo de saldo credor de ICMS enfrentado por empresas importadoras devido à diferença nas alíquotas aplicadas.

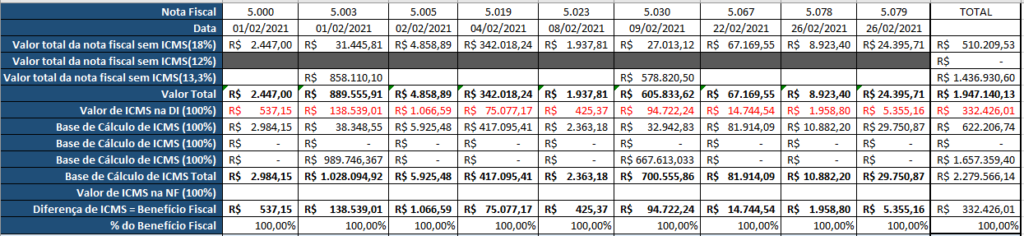

Ademais, enquanto a importação dos produtos é tributada à alíquota de 18%, a transação interestadual é tributada a uma alíquota de 4%. Com a suspensão do ICMS na importação, os contribuintes paulistas podem evitar recolher o imposto, sem afetar a saída das mercadorias.

Andrius Dourado, sócio do Grupo AEXO, destaca a importância desse regime especial para os contribuintes afetados pelo acúmulo de saldo credor de ICMS.

Ele explica que após a resolução 13/2012 do Senado Federal, muitos contribuintes começaram a acumular saldo credor de ICMS. Esse acúmulo causou um impacto significativo no caixa das empresas de forma negativa.

O objetivo da Secretaria de Fazenda com esse regime especial é equilibrar a balança e manter os empresários em São Paulo, o que contribui para a geração de empregos e o impulso à economia local. A medida também visa evitar a formação de saldos credores elevados e continuados de ICMS, além de preservar a competitividade dos contribuintes paulistas.

Como Solicitar a Adesão ao Regime Especial de Importação?

Para solicitar a adesão ao regime especial de importação, é necessário seguir alguns passos. Primeiramente, o pedido deve ser feito à Diretoria Executiva Tributária (DEAT) por meio de requerimento eletrônico. Além disso, a empresa importadora precisa estar regular com seus débitos junto à Fazenda Estadual.

Para ser contemplada, a empresa importadora com saldo credor elevado deve apresentar um estudo de redução de ICMS. Isso ocorre devido à aplicação da alíquota de 4% em suas operações interestaduais.

Entenda o Regime Especial para Empresas de Importação

O Regime Especial oferece a oportunidade de suspender integralmente ou parcialmente o pagamento do ICMS na importação, o que significa que o contribuinte não precisa desembolsar ou desembolsa um valor menor de ICMS no momento da importação. Isso resulta em um aumento significativo do capital de giro da empresa, pois o valor do imposto (ICMS) não precisa ser pago durante a importação. Na prática, o contribuinte deixa de efetuar o pagamento do ICMS na liberação da mercadoria e passa a pagar o imposto na venda, conforme sua escrituração fiscal regular, ou seja, em conta gráfica.

Para solicitar esse benefício, é necessário enviar um pedido à Diretoria Executiva da Administração Tributária (DEAT) por meio de petição digital, pois o processo administrativo para esse fim é digital e segue o procedimento padrão da Secretaria da Fazenda.

Assim, a utilização da Portaria CAT 108, de 24 de outubro de 2013, que regula esse regime especial, é apropriada e necessária. Isso demonstra o compromisso do Estado de São Paulo em apoiar suas empresas, incentivando suas operações e a criação de empregos. É importante ressaltar que o regime especial foi implementado como uma medida alternativa para permitir que os empresários paulistas gerenciem seus negócios de forma mais eficaz, garantindo sua saúde financeira. Para alcançar esse objetivo, basta seguir o procedimento do regime especial conforme as normas estabelecidas.

Quais as principais atividades executadas pela contabilidade em empresas de importação

A contabilidade desempenha um papel fundamental para empresas que lidam com importação, garantindo o registro adequado das transações financeiras e o cumprimento das obrigações legais. Além disso, ela oferece suporte essencial para a gestão financeira e tributária, contribuindo para a eficiência e o sucesso dessas empresas.

Entre as principais atividades realizadas pela contabilidade em empresas de importação, destacam-se:

- Registro e controle das operações financeiras relacionadas às importações, incluindo aquisições de produtos, despesas com frete, seguro e serviços aduaneiros.

- Classificação e registro das despesas e receitas relacionadas às importações em contas contábeis designadas especificamente para esse fim.

- Elaboração e análise de demonstrativos contábeis, como balanço patrimonial, demonstração de resultados e demonstração do fluxo de caixa.

- Cálculo e contabilização dos tributos incidentes sobre importações, incluindo a preparação das obrigações acessórias, como a Declaração de Importação (DI) e a Declaração de Importação por Encomenda (DIE).

- Conciliação bancária para garantir a exatidão dos registros financeiros e a correta conciliação entre o fluxo de caixa e as operações de importação.

- Monitoramento das alterações na legislação e normas específicas do setor de importação, assegurando a conformidade com as obrigações e prevenindo penalidades e multas.

- Oferecemos serviços de consultoria e orientação para a gestão financeira e tributária de importações, com foco na otimização dos processos e na redução de custos.

Em resumo, a contabilidade é essencial para as empresas de importação, pois ajuda a cumprir as regulamentações específicas do setor e garante uma gestão financeira eficiente. Com uma contabilidade especializada em importações, as empresas podem garantir registros financeiros mais seguros e precisos, cumprir todas as obrigações legais e tributárias, e ainda obter informações valiosas para a tomada de decisões estratégicas.

Como abrir uma empresa de importação

Para estabelecer uma empresa de importação e exportação, é essencial possuir conhecimento específico sobre o setor e cumprir diversos requisitos contábeis e legais. Entre esses requisitos, estão:

- Registrar-se na Receita Federal para obter um CNPJ (Cadastro Nacional da Pessoa Jurídica), que é o primeiro passo para formalizar a empresa.

- Elaborar um contrato social que defina a estrutura da empresa, os sócios e suas responsabilidades.

- Solicitar um alvará de funcionamento à prefeitura local, garantindo que o local atenda aos requisitos de segurança e legislação vigente.

- Para obter a inscrição estadual, precisa registrar a empresa na Junta Comercial do estado onde ela será estabelecida.

- Abrir uma conta bancária em nome da empresa, o que é fundamental para a gestão financeira e transações comerciais.

- Filiação ao sindicato responsável pelo setor, quando aplicável, para garantir o cumprimento das normas e obrigações do setor.

- Contratar uma contabilidade especializada em importação e exportação, que irá auxiliar na gestão contábil, fiscal e trabalhista da empresa, garantindo o cumprimento das obrigações legais e tributárias.

Esses passos são fundamentais para estabelecer uma base sólida para a empresa de importação e exportação, assegurando sua regularidade e contribuindo para seu crescimento e sucesso no mercado.

Imposto de importação

O Imposto de Importação é um tributo federal que incide sobre mercadorias estrangeiras no momento em que entram no território nacional. As empresas nacionais de engenharia consideram como estrangeiros os equipamentos, máquinas, veículos, aparelhos, instrumentos, partes, peças, acessórios e componentes de fabricação nacional que:

- Elas adquiriram no mercado interno.

- Elas exportaram para executar obras no exterior.

- Retornaram ao país.

O mesmo se aplica a mercadorias nacionais ou nacionalizadas exportadas que retornam, com exceções como envio em consignação não vendido no prazo autorizado, devolução por defeito técnico, modificação na sistemática de importação do país importador, motivos de guerra, calamidade pública ou outros fatores alheios à vontade do exportador.

O Governo Federal cobra o Imposto de Importação, também conhecido como tarifa aduaneira, direitos de importação, tarifa alfandegária ou direitos aduaneiros. Essa cobrança se justifica pelo impacto do imposto nas relações exteriores do país. Este imposto desempenha um papel crucial nas negociações internacionais e na abertura econômica dos países, sendo um instrumento regulatório mais do que fiscal. O Poder Executivo não está sujeito ao princípio da anterioridade e pode alterar o imposto no mesmo exercício financeiro.

Leia também: Regime Especial ICMS – impostação

PIS/PASEP-Importação e COFINS-Importação: Desvendando os Tributos na Importação

Entenda o que são:

O PIS/PASEP-Importação e a COFINS-Importação são tributos federais que incidem sobre a importação de produtos estrangeiros. Eles garantem a isonomia tributária entre bens nacionais e importados, além de financiar a seguridade social.

Benefícios para você:

- Não cumulatividade: os valores pagos na importação podem ser creditados e compensados com outras contribuições devidas.

- Cálculo simples: a base de cálculo é o valor aduaneiro das mercadorias.

Como calcular:

- PIS: Alíquota PIS (1,65%) x Valor Aduaneiro

- COFINS: Alíquota COFINS (7,6%) x Valor Aduaneiro

Fique atento:

- Exceções: alíquotas diferenciadas podem ser aplicadas para alguns produtos.

- Outras obrigações: além dos tributos, existem outras obrigações na importação.

Para mais informações:

- Receita Federal: https://www.gov.br/receitafederal/pt-br

- Legislação: https://www.planalto.gov.br/ccivil_03/_ato2004-2006/2004/lei/l10.865.htm

ICMS na Importação: Entendendo o Imposto de forma descomplicada

O que é o ICMS?

O ICMS (Imposto sobre Circulação de Mercadorias e Serviços) é um imposto estadual que incide sobre a importação de produtos e serviços. Cada estado define sua própria alíquota, o que pode gerar dúvidas para quem comercializa produtos em diferentes regiões.

Como funciona o ICMS na importação?

- Alíquota: Cada estado define a alíquota do ICMS. A maioria dos estados usa a alíquota interna, mas alguns podem ter alíquotas diferenciadas para produtos específicos.

- Base de cálculo: A base de cálculo do ICMS na importação inclui o valor aduaneiro da mercadoria, os tributos e custos devidos na importação.

- Cálculo: O ICMS é calculado multiplicando a alíquota pela base de cálculo.

Exemplo:

Se você importar um produto com valor aduaneiro de R$ 1.000,00 para um estado com alíquota de ICMS de 18%, o valor do ICMS será de R$ 180,00.

Dicas importantes:

- Consulte um profissional especializado para garantir o correto cálculo e pagamento do ICMS.

- Mantenha-se atualizado sobre as mudanças na legislação do ICMS.

- Artigo completo: Para mais informações, leia nosso artigo “ICMS na importação: Como funciona?”.

Lembre-se:

O pagamento do ICMS é essencial para evitar problemas fiscais e garantir a regularização da sua empresa.

Dicas Essenciais na Escolha do Contador para sua Importadora:

Escolher o contador certo para sua empresa de importação é uma decisão crucial. Um contador especializado não apenas irá lidar com as complexidades da contabilidade internacional, mas também ajudará a otimizar seus processos financeiros e a cumprir suas obrigações fiscais de forma eficaz. Aqui estão algumas dicas essenciais para ajudar você a escolher o contador ideal para sua importadora:

- Especialização em Importação e Comércio Exterior: Certamente, certifique-se de que o contador tenha experiência e conhecimento específico em contabilidade para importadoras. Eles devem estar familiarizados com as leis e regulamentações aduaneiras, tratados internacionais e nuances fiscais relacionadas à importação.

- Conhecimento de Tributação Internacional: Além disso, um bom contador deve estar atualizado com as leis tributárias internacionais e ser capaz de ajudar sua empresa a aproveitar os benefícios fiscais disponíveis para importadoras, além de garantir a conformidade com as normas fiscais locais e internacionais.

- Suporte em Processos de Importação: Assim, um bom contador não apenas cuida da parte fiscal, mas também pode ajudar a otimizar seus processos de importação, garantindo que você esteja cumprindo todas as regulamentações e minimizando o risco de atrasos ou problemas na liberação das mercadorias.

- Acesso a Tecnologia e Ferramentas Contábeis Modernas: Analogamente, procure um contador que utilize tecnologia e ferramentas contábeis modernas para garantir a eficiência e a precisão em seus registros contábeis. Isso pode incluir o uso de softwares de contabilidade especializados em importação e comércio exterior.

O Caminho para o Sucesso do Regime Especial Começa com a Escolha Certa: AEXO Contabilidade Digital

O caminho para o sucesso do regime especial começa com a escolha certa.

Afinal, a contabilidade especializada, como a AEXO Contabilidade Digital, é a chave para você alcançar os melhores resultados.

Primeiramente, a AEXO oferece uma equipe especializada e experiente, que está sempre pronta para ajudar. Além disso, a análise inicial feita pela AEXO é essencial para entender as necessidades específicas de cada empresa.

Afinal, a contabilidade especializada, como a AEXO Contabilidade Digital, é a chave para você alcançar os melhores resultados. Durante todo o processo, a AEXO oferece suporte contínuo, garantindo que sua empresa aproveite ao máximo os benefícios do regime especial.

Assim, contar com a AEXO Contabilidade Digital é essencial para garantir o sucesso do regime especial e impulsionar o crescimento de sua empresa.