O Senado Federal aprovou, por unanimidade, na noite desta terça-feira (21/06), a ampliação do Supersimples, regime que concede uma tributação mais branda às empresas de menor porte.

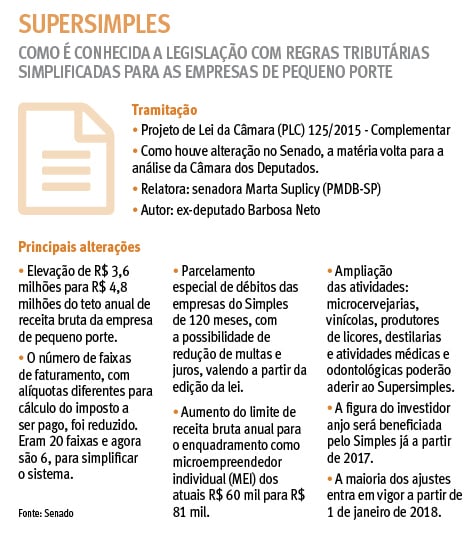

A proposta permite que empresas com receita bruta anual de até R$ 4,8 milhões possam optar pelo regime simplificado. Hoje, o teto para enquadramento é de R$ 3,6 milhões.

O projeto aprovado foi o texto-base do substitutivo da senadora Marta Suplicy (PMDB-SP) ao Projeto de Lei da Câmara (PLC) 125 de 2015. Nesta quarta-feira, 22/06, ainda serão apreciados destaques da matéria. O texto agora precisa voltar à Câmara dos Deputados, onde foi originado, para que as alterações sejam apreciadas. Se aprovado pelos deputados, a maior parte das novas regras passam a valer a partir de 2018.

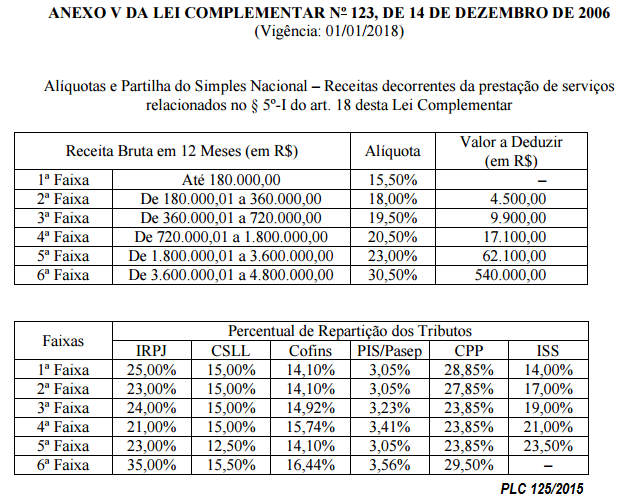

Além do aumento do teto para enquadramento no regime simplificado, o texto prevê uma sistemática de progressividade na tributação das empresas, o que envolveu a reformulação das tabelas do Simples.

Atualmente elas são seis, e trazem 20 faixas de faturamento, cada uma com uma alíquota específica.

Quanto maior o faturamento da empresa, maior a alíquota a qual ela fica sujeita. Pelo texto aprovado no Senado, o número de tabelas é reduzido para cinco, com seis faixas de faturamento – até os R$ 4,8 milhões / ano.

Para tornar a transição entre as faixas mais suave, foi previsto um fator redutor para cada uma delas. Na prática, trata-se de um valor mensal deduzido pelas empresas.

As mudanças no Supersimples já haviam sido levadas para votação no plenário do Senado na última quarta-feira (15/06), mas pouco antes de o projeto ser apreciado pelos parlamentares, a Receita Federal divulgou um comunicado questionando os prejuízos na arrecadação que o novo limite de enquadramento acarretaria.

A votação foi adiada para esta terça-feira (21/06) e foi aprovado com mudanças no texto. Segundo a senadora Marta Suplicy, autora do substitutivo, essas alterações permitiram reduzir o impacto na arrecadação, que era estimado em R$ 2 bilhões, para R$ 927 milhões.

Para reduzir a renúncia fiscal, a Receita propôs mudanças nas alíquotas para as empresas alocadas na última faixa das tabelas do Simples – aquelas que faturam entre R$ 3,6 milhões e R$ 4,8 milhões.

As mudanças foram acatadas. Assim, na tabela 1, voltada às empresas do comércio, a alíquota da sexta faixa subiu de 17% para 19%.

Na tabela 2, para indústria, a alíquota subiu de 25% para 30%.

Na tabela 3, para empresas de serviços, passou de 31% para 33%.

Na tabela 4, para serviços não intensivos em mão de obra, a alíquota foi mantida em 33%. E para a tabela 5, para serviços especializados, a alíquota passou de 24% para 30%.

Também foi alterada a regra do chamado Fator Emprego, que desloca para tabelas com tributação menor as empresas que empregam mais. A proposta era adotar esse benefício para empresas do Simples que gastassem ao menos 22,5% da receita bruta com a folha de pagamento. Esse percentual foi ampliado para 35%.

Outra alteração foi feita no programa de parcelamento especial para as empresas do Supersimples. O texto manteve o prazo de parcelamento previsto no substitutivo original, de 120 meses, mas adotando um valor mínimo para as parcelas, de R$ 300, para as micro e pequenas empresas, e de R$ 150, para o Microempreendedor Individual (MEI). Foi excluída a possibilidade de redução de multa e juros.

O parcelamento é o único ponto da proposta previsto para entrar em vigor em 2017. O restante das mudanças, se aprovadas pela Câmara, são colocadas em prática em 2018.

O projeto aprovado no Senado manteve a criação da figura jurídica da Empresa Simples de Crédito (ESC), sendo que a atuação desta passa a ser regulada pelo Banco Central (BC), algo que não era previsto anteriormente.

O substitutivo também abriu o Supersimples para atividades que têm crescido e gerado emprego recentemente, mas que hoje são impedidas de entrar no regime simplificado. Esse é o caso de microcervejarias, vinícolas, produtores de licores e destilarias.

MEI

O limite para enquadramento dos MEIs, que hoje é R$ 60 mil, pela proposta será elevado para R$ 72 mil.

O substitutivo reforça o caráter orientador da primeira fiscalização de micro e pequenas empresas, inclusive do ponto de vista das relações de consumo. Em vez de punir, os fiscais orientarão os empresários com relação às diligências necessárias para a adequação dos negócios, até uma próxima visita fiscalizatória.

POLÊMICA

O projeto original para ampliação do Supersimples saiu da Câmara dos Deputados e chegou ao Senado em 2015 prevendo elevar o teto para enquadramento no regime dos atuais R$ 3,6 milhões para R$ 14,4 milhões. Essa proposta foi desenvolvida dentro da Secretaria Especial da Micro e Pequena Empresa (SMPE), durante a gestão deGuilherme Afif Domingos, hoje presidente do Sebrae Nacional.

A Receita Federal logo se colocou contrária à iniciativa e buscou barrar as mudanças. Ainda na Câmara, às vésperas da votação do projeto, o fisco divulgou um estudo apontando que o aumento para enquadramento no Supersimples resultaria em um prejuízo de R$ 11,4 bilhões ao ano para os cofres públicos.

Pela argumentação da Receita, como a tributação para as empresas do Supersimples é menor, quanto maior o número de optantes por esse regime – o que a ampliação do teto permitiria -, menos se arrecadaria. Estados e municípios também mostraram preocupação com eventuais quedas na arrecadação.

À época, a SMPE encomendou um estudo que apontava um prejuízo menor na arrecadação, de R$ 3,9 bilhões, sendo que esta queda seria anulada em pouco tempo caso as micro e pequenas empresas obtivessem um aumento médio no faturamento de 4,2% ao ano. Pela lógica, quanto mais a empresa fatura, mais imposto ela paga.

O texto passou pela Câmara, mas ficou acordado que no Senado os limites para enquadramento seriam revistos. Várias mudanças foram feitas à proposta original, entre elas, uma elevação mais branda do teto, fixado no substitutivo de Marta Suplicy em R$ 4,8 milhões.

O substitutivo foi colocado na pauta de votação do Senado na última quarta-feira (15/06), mas antes da votação a Receita, mais uma vez, divulgou um comunicado questionando os prejuízos na arrecadação com o novo limite de enquadramento.

DESEMPENHO DO SETOR

As micro e pequenas empresas, que pareciam blindadas contra a desaceleração da economia, passaram a sentir os efeitos da recessão a partir de 2015. O último levantamento do Sebrae para o setor no Estado de São Paulo mostra queda de 12,4% no faturamento dessas empresas em abril, na comparação com igual mês do ano passado. Foi o 16° resultado negativo consecutivo.

A receita das micro e pequenas empresas acumulada entre janeiro e abril é ainda pior, com queda de 14,4%, tendo como base igual período do ano passado.

Diante da situação complicada da economia, os pequenos negócios preferem segurar seus investimentos. Uma sondagem feita em abril pelo Sebrae com 400 empresários mostrou que 82,5% deles não previam investir no período compreendido entre abril e junho. Também esperam queda de 2,07% no número de funcionários no período, na comparação com 2015.

Autor: Renato Carbonari IbelliFonte: Diário do ComércioLink: http://www.dcomercio.com.br/categoria/leis_e_tributos/senado_aprova_ampliacao_do_supersimples