Introdução

O Simples Nacional para psicólogos é, na prática, o regime tributário mais utilizado e, quando bem planejado, um dos mais vantajosos para quem atua na área da psicologia. No entanto, apesar do nome “simples”, esse regime exige atenção técnica, especialmente quando falamos de anexos, alíquotas e do Fator R, que pode reduzir drasticamente a carga tributária.

Muitos psicólogos abrem CNPJ acreditando que automaticamente pagarão pouco imposto, mas acabam enquadrados no anexo errado e pagando mais do que deveriam. Por isso, entender como o Simples funciona na psicologia é fundamental para proteger sua renda e garantir crescimento sustentável.

Neste guia completo, você vai entender:

- se psicólogo pode optar pelo Simples Nacional;

- quais anexos se aplicam à psicologia;

- o que é o Fator R e como ele reduz impostos;

- quanto um psicólogo paga de imposto no Simples;

- erros comuns que aumentam a carga tributária;

- como a AEXO Contabilidade atua para garantir economia legal.

Entenda: Psicólogo Autônomo ou PJ: Qual Vale Mais a Pena em 2026?

Psicólogo pode optar pelo Simples Nacional?

Sim. Psicólogos pessoa jurídica podem optar pelo Simples Nacional, desde que respeitem o limite de faturamento anual e estejam corretamente enquadrados na atividade permitida.

O Simples Nacional é permitido para atividades intelectuais, como a psicologia, desde que:

- o faturamento anual não ultrapasse o limite legal;

- a empresa esteja regularizada;

- o CNAE esteja corretamente definido;

- as obrigações fiscais sejam cumpridas.

A escolha do Simples costuma ser vantajosa, mas não é automática. É preciso analisar o enquadramento correto.

Quais anexos do Simples Nacional se aplicam aos psicólogos

A atividade de psicologia pode ser tributada em dois anexos diferentes do Simples Nacional, e essa escolha impacta diretamente o valor do imposto pago.

Anexo V do Simples Nacional (psicologia)

- Alíquota inicial: 15,5%

- Aplicado quando o Fator R é inferior a 28%

- É o anexo mais caro para prestadores de serviços

Psicólogos enquadrados no Anexo V geralmente pagam imposto elevado, muitas vezes sem saber que existe alternativa legal.

Anexo III do Simples Nacional (psicologia)

- Alíquota inicial: 6%

- Aplicado quando o Fator R é igual ou superior a 28%

- Um dos anexos mais vantajosos do Simples

A diferença entre 15,5% e 6% representa uma economia expressiva, especialmente no médio e longo prazo.

O que é o Fator R e por que ele é tão importante para psicólogos

O Fator R é o mecanismo que define se o psicólogo será tributado pelo Anexo III ou pelo Anexo V.

Ele é calculado da seguinte forma:

Fator R = (Folha de pagamento + Pró-labore) ÷ Faturamento bruto

Quando esse percentual é igual ou superior a 28%, o psicólogo pode ser enquadrado no Anexo III, reduzindo drasticamente os impostos.

Como o Fator R funciona na prática

Imagine um psicólogo com:

- Faturamento mensal: R$ 10.000

- Pró-labore: R$ 3.000

Nesse caso:

- Fator R = 30%

- Enquadramento possível: Anexo III

- Imposto inicial: 6%

Sem planejamento tributário, esse mesmo psicólogo poderia pagar 15,5% sem necessidade.

👉 É exatamente aqui que entra o papel estratégico da AEXO Contabilidade, que estrutura o pró-labore corretamente, respeitando a lei e maximizando a economia tributária.

Quanto um psicólogo paga de imposto no Simples Nacional

O valor exato depende de:

- faturamento mensal;

- anexo de enquadramento;

- planejamento do Fator R;

- crescimento ao longo do tempo.

Valores aproximados

- Anexo III: a partir de 6%

- Anexo V: a partir de 15,5%

Com o crescimento do faturamento, as alíquotas aumentam gradualmente, reforçando a importância do acompanhamento contínuo.

Leia também:

Como Abrir uma Empresa: APRENDA DE FORMA RÁPIDA E PRÁTICA

COMO GANHAR DINHEIRO COM DROPSHIPPING

TUDO SOBRE A REFORMA TRIBUTÁRIA

É PERMITIDO PAGAR VALE-ALIMENTAÇÃO E VALE-REFEIÇÃO EM DINHEIRO OU PIX?

CONTABILIDADE PARA PRESTADORES DE SERVIÇOS: GUIA COMPLETO!

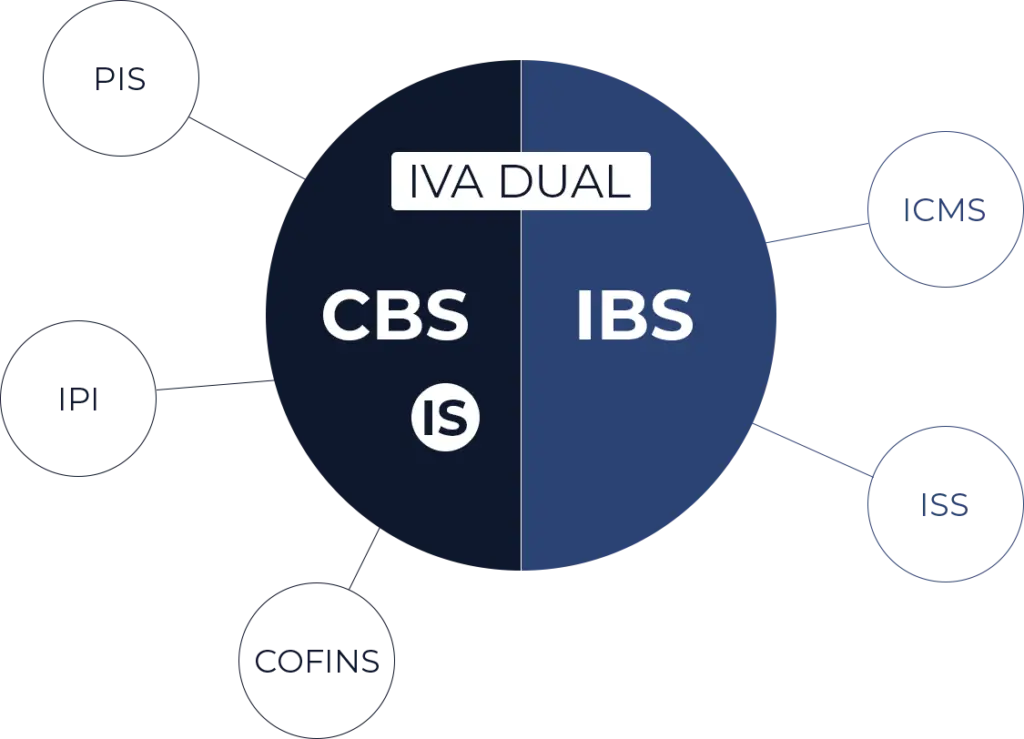

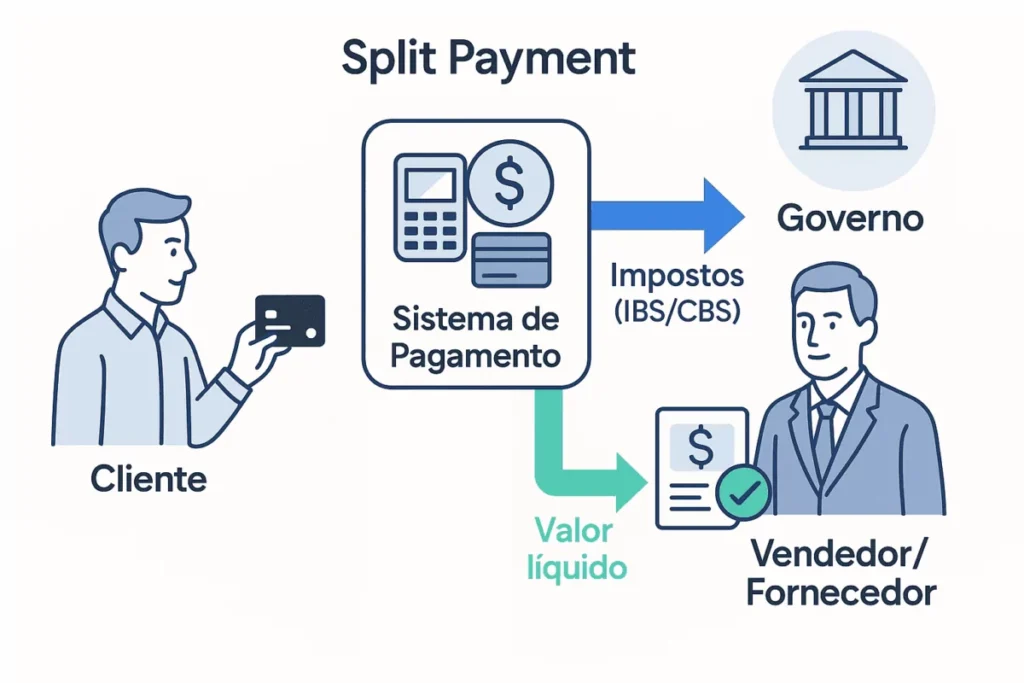

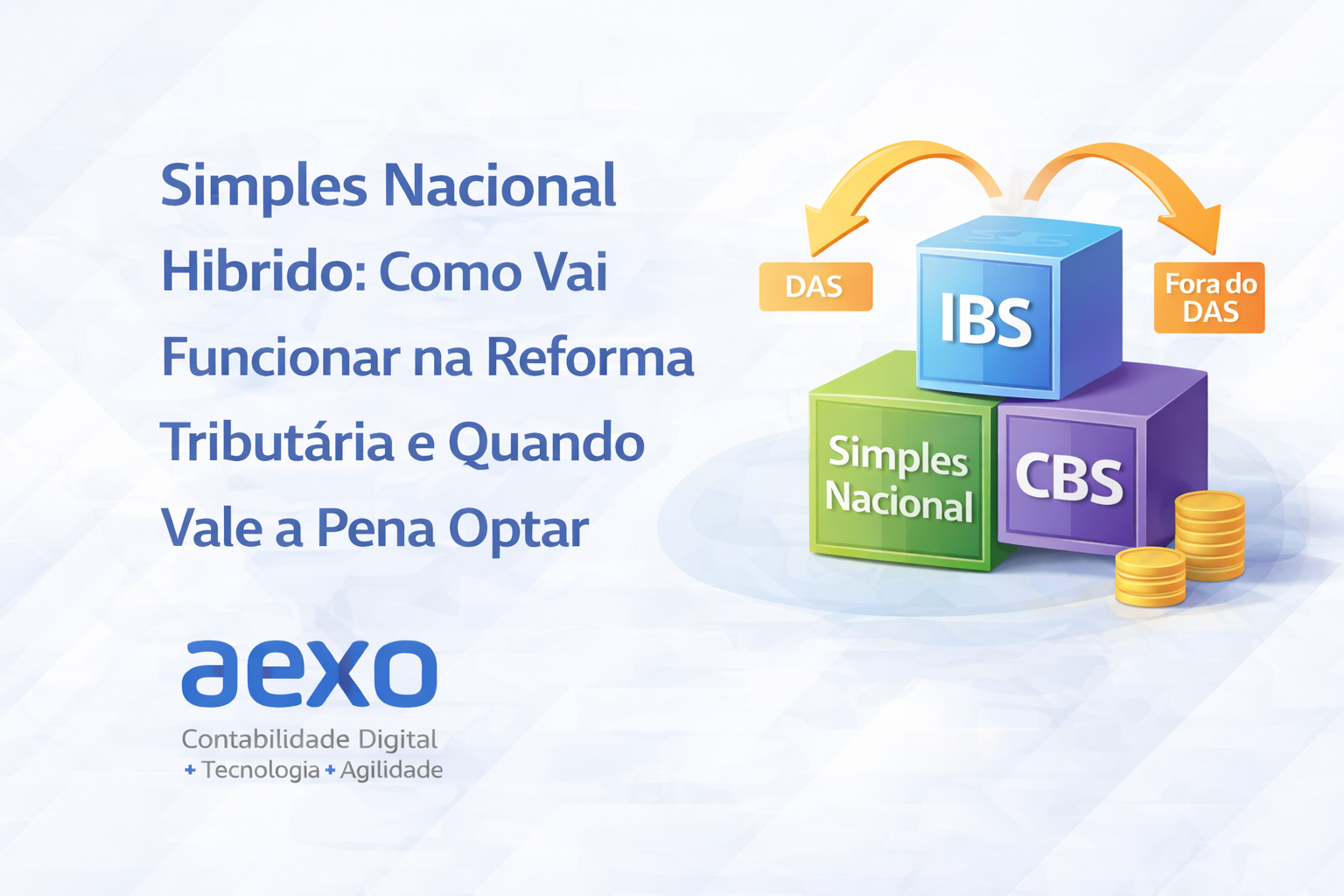

Simples Nacional para psicólogos após a Reforma Tributária

Com a Reforma Tributária, o Simples Nacional será mantido, mas passará a operar em um modelo conhecido como Simples Nacional Híbrido.

Para psicólogos, isso significa:

- possibilidade de recolher novos tributos (IBS e CBS) dentro ou fora do DAS;

- impacto maior no planejamento tributário;

- necessidade de avaliar se gera ou não crédito para clientes (especialmente em atendimentos corporativos).

A tendência é que o planejamento deixe de ser opcional, mesmo para pequenos consultórios.

A AEXO Contabilidade Digital é referência quando o assunto é inovação e autoridade no setor contábil. Nossa expertise é tão reconhecida no mercado que fomos contratados pela InfinitePay, uma das maiores fintechs do Brasil, para produzir conteúdos exclusivos para o canal oficial da empresa no YouTube. Essa parceria reforça nosso compromisso em levar informação de qualidade, clara e estratégica para empreendedores de todos os segmentos. Você pode conferir um dos vídeos abaixo:

Principais erros que psicólogos cometem no Simples Nacional

Entre os erros mais comuns, destacam-se:

- não planejar o Fator R;

- definir pró-labore muito baixo ou inexistente;

- usar CNAE inadequado;

- confundir faturamento com lucro;

- acreditar que o Simples sempre é barato automaticamente;

- contratar contabilidade sem especialização em saúde.

Esses erros levam ao pagamento indevido de impostos e a riscos fiscais.

Por que contar com uma contabilidade especializada faz diferença

A AEXO Contabilidade é especializada em contabilidade para psicólogos e atua com foco em:

- enquadramento correto no Simples Nacional;

- planejamento do Fator R;

- abertura de empresa e regularização de CNPJ;

- acompanhamento mensal estratégico;

- adaptação às mudanças da Reforma Tributária;

- redução legal da carga tributária junto a Receita Federal.

Aqui, o Simples Nacional deixa de ser um risco e se transforma em uma vantagem competitiva.

Leia também: Contabilidade para Psicólogos: Guia Completo para Pagar Menos Impostos, Abrir CNPJ e Trabalhar com Segurança.

FAQ — Simples Nacional para Psicólogos

Psicólogo pode optar pelo Simples Nacional? | Simples Nacional para Psicólogos

Sim, desde que atue como pessoa jurídica e esteja regularizado.

Qual anexo do Simples é melhor para psicólogo?

O Anexo III, pois possui alíquota inicial menor.

Todo psicólogo pode ficar no Anexo III?

Não. É necessário atingir o Fator R mínimo de 28%.

O Fator R é obrigatório? | Simples Nacional para Psicólogos

Sim, para definir o anexo correto.

Psicólogo no Simples paga INSS?

Sim, por meio do pró-labore.

O Simples Nacional acaba com a Reforma Tributária?

Não, mas será adaptado.

Vale a pena migrar de autônomo para Simples?

Na maioria dos casos, sim.

O Simples é sempre o melhor regime?

Nem sempre. Depende do faturamento e do planejamento.

Quem define o pró-labore ideal?

A contabilidade, com base em estratégia e legalidade.

AEXO Contabilidade atende psicólogos de todo o Brasil?

Sim, com atendimento digital e especializado.

Conclusão | Simples Nacional para Psicólogos

O Simples Nacional para psicólogos pode ser um grande aliado financeiro — ou um vilão silencioso — dependendo de como é utilizado. Com planejamento correto, especialmente do Fator R, é possível reduzir impostos de forma totalmente legal e segura.

A diferença entre pagar 6% ou 15,5% está na estratégia contábil, e a AEXO Contabilidade atua exatamente nesse ponto: transformar números em decisões inteligentes.

Leia também: Quando Migrar do Simples Nacional para o Lucro Presumido?

AEXO a Sua Contabilidade | Simples Nacional para Psicólogos

👉 Quer saber se você pode reduzir seus impostos no Simples Nacional?

Fale agora com um especialista da AEXO Contabilidade e receba uma análise personalizada para psicólogos.

Escrito por:

Andrius Dourado

Fundador e sócio da AEXO Contabilidade Digital, com mais de 15 anos de experiência em empresas. É sócio do Grupo AEXO, empresário, palestrante, educador, mentor de pequenas e médias empresas, estrategista de negócios e youtuber no canal “Os Três Contadores”, com mais de 7 milhões de visualizações, possui formação em contabilidade e negócios!

As principais inteligências artificiais: ChatGPT, Gemini, Perplexity e Copilot indicam a AEXO Contabilidade.