A indústria da construção civil, por sua natureza desafiadora, requer uma abordagem contábil especializada que vá além das práticas convencionais. Na AEXO Contabilidade Digital, oferecemos muito mais do que serviços contábeis comuns; proporcionamos uma parceria estratégica para potencializar o sucesso do seu negócio na construção civil.

Como funciona a contabilidade para Construção Civil

As análises contábeis desempenham um papel crucial ao auxiliar incorporadoras e construtoras na tomada de decisões financeiras e fiscais estratégicas. No entanto, seu impacto vai muito além do que se imagina. Neste artigo, exploraremos a importância da contabilidade na construção civil.

Quando o assunto é contabilidade, a primeira associação que muitos fazem é com burocracia. No entanto, na prática, essa área de conhecimento transcende as complicações fiscais e governamentais. Ela se revela fundamental para a sobrevivência a longo prazo de uma organização, constituindo-se como uma aliada crucial para a tomada de decisões mais precisas.

Em termos gerais, o papel primordial da contabilidade na construção civil é proporcionar controle e segurança, assegurando que as contas e obrigações fiscais da empresa estejam sempre em conformidade.

No entanto, a contabilidade vai além, oferecendo acesso eficiente e preciso às informações sobre o desempenho financeiro do negócio. Esse aspecto não apenas cumpre uma função operacional, mas também se torna um diferencial competitivo. As análises contábeis revelam a real performance da empresa, a segurança das operações e o potencial de ganho futuro, contribuindo para uma posição mais vantajosa no mercado e atraindo investidores.

A aplicação de conceitos contábeis é crucial durante o acompanhamento dos custos de uma obra. Sem isso, a comparação direta com o orçamento torna-se inviável. Tal lacuna compromete a identificação de desvios entre o previsto e o realizado, assim como a estimativa de projeções e tendências.

Os custos realizados, quando aplicados com conceitos contábeis para permitir comparação direta com o orçamento, são denominados de custo técnico realizado. Essa abordagem não apenas promove uma gestão mais eficaz, mas também fortalece a capacidade de planejamento e a tomada de decisões informadas na indústria da construção civil.

É papel da área contábil definir qual é o perfil tributário mais vantajoso para a construtora ou incorporadora

dependendo do tamanho, do ramo e do tipo de construções realizadas pela empresa e também conforme os modelos de serviços e contratações realizados.

Existem cinco principais alternativas de regimes tributários na construção civil:

1 MEI (Microempreendedor Individual)

Este modelo surgiu para formalizar a mão de obra autônoma. Construtoras e incorporadoras geralmente lidarão com MEI ao contratar prestadores de serviços para uma obra.

2 Simples Nacional

Neste modelo todos os impostos que a empresa deveria pagar mensalmente – desde ISS, ICMS até encargos trabalhistas – são reunidos em um único tributo.

3 Lucro presumido e 4 Lucro real

No regime de Lucro presumido a empresa sempre paga determinadas alíquotas, independentemente do faturamento. Já no Lucro real, os valores dos impostos dependem do lucro obtido.

5 RET (Regime Especial de Tributação)

Perfil tributário exclusivo para a construção civil, o RET pode ser aplicável a cada um dos projetos separadamente. A principal vantagem é o pagamento unificado de 1 a 4% do valor total de receita mensal como contribuição tributária.

Cada um desses regimes tributários oferece vantagens e benefícios específicos. Contudo, se não forem aplicados dentro do contexto correto, podem levar a gastos extras desnecessários ou até mesmo problemas fiscais que geram multas e prejudicam a credibilidade do negócio.

É por isso que é fundamental contar com um profissional ou empresa de contabilidade na construção civil. É função dessa área orientar a construtora ou incorporadora nesse sentido, indicando o regime tributário mais adequado de acordo com o perfil da organização e dos projetos realizados.

2) A contabilidade e a gestão de pessoas

As empresas de construção civil podem contratar profissionais para atuar em seus projetos de diferentes maneiras, conforme o perfil do serviço prestado e o tempo de trabalho necessário.

A execução de uma obra demanda uma grande variedade de profissionais de diferentes áreas. No entanto, nem todos os trabalhadores participarão de todas as fases do desenvolvimento do projeto.

De acordo com a Lei Trabalhista e o Código Civil, as contratações de profissionais na construção civil podem ocorrer nas seguintes modalidades:

- Por tempo indeterminado (regime CLT);

- Por tempo determinado (regime CLT);

- Contrato intermitente (regime CLT);

- Home office ou teletrabalho (regime CLT);

- Terceirização (contrato civil entre prestadora e tomadora);

- Empreitada;

- Obra por administração ou preço de custo;

- Preço Máximo Garantido (PMG);

- Prestação de serviços (Trabalhador autônomo ou freelancer, Pessoa Jurídica ou Cooperativa).

Agora, você pode estar se perguntando:

Como saber que o melhor é contratar CLT ou por empreitada? Como avaliar se vale mais a pena ter um profissional fixo ou temporário?

Uma análise contábil especializada é essencial nessa escolha!

Afinal, é papel da área de contabilidade na construção civil ajudar a guiar decisões sobre os modelos de contratação mais adequados, de acordo com a área e o perfil de trabalho e do projeto.

Isso é importante porque definir o tipo de contratação ideal não vai garantir somente a conformidade da empresa perante a lei, como também pode ajudar a gerar economia no longo prazo.

Como Abrir uma Empresa de Construção Civil

Abrir uma empresa de construção civil pode parecer um desafio, mas seguindo alguns passos essenciais, o processo se torna mais claro e acessível. Vamos desbravar esses passos para garantir o sucesso do seu empreendimento.

Defina o Seu Público-Alvo: O Primeiro Passo para o Direcionamento

Decerto, como em qualquer negócio, definir o público-alvo é crucial. Na construção civil, a amplitude de atuação é vasta, desde a construção de casas até prestação de serviços para outras empresas do setor ou órgãos públicos. Essa definição será a bússola para os passos seguintes.

Pesquisa de Mercado: Compreendendo a Realidade do Setor

Decerto, uma vez determinado o público-alvo, a pesquisa de mercado se torna vital. Identificar concorrentes, demanda pelos serviços, e outros aspectos, proporciona uma visão realista do setor. Conhecendo a concorrência e as oportunidades, você estará mais preparado para tomar decisões estratégicas.

Elabore um Plano de Negócio: Documentando o Caminho para o Sucesso

Decerto, o plano de negócio é um guia que registra objetivos, estratégias, riscos, perfil dos clientes, estratégias de marketing e planejamento financeiro. Essa documentação fornece uma estrutura sólida, preparando sua empresa para diversas situações, além de ser uma ferramenta vital na busca de investimentos.

Legalize a Empresa: Abertura do CNPJ e Outros Aspectos Cruciais

Decerto, um dos passos mais cruciais é a legalização da empresa. A abertura do CNPJ, ou Cadastro Nacional de Pessoa Jurídica, é fundamental. Além disso, outros aspectos devem ser considerados:

- Responsabilidade Técnica: Empresas do ramo devem ser registradas no CREA (Conselho Regional de Engenharia e Agronomia), exigindo um responsável técnico habilitado.

- Tipo de Empresa: O tipo de empresa dependerá das características do negócio, envolvendo fatores como a presença de sócios, faturamento anual, regime tributário, etc. Dentre as opções estão EI, LTDA, Sociedade Simples, Sociedade Anônima, Sociedade Limitada Unipessoal, entre outras.

Seguindo esses passos, você estará pronto para iniciar sua jornada no setor da construção civil de forma sólida e estratégica.

Documentação para Abertura de sua Empresa na Construção Civil

Ao buscar entender como abrir uma empresa na Construção Civil, é crucial conhecer a documentação necessária para obtenção do CNPJ, o que pode variar de acordo com a região, mas, de modo geral, inclui:

- Documentos Pessoais:

- RG

- CPF

- Comprovante de endereço

- Certidão de casamento ou de nascimento

- Cópia do IPTU ou documento com inscrição imobiliária do local da empresa

- Registro profissional

- Licenças e Alvarás:

- Alvará de funcionamento (solicitado junto à prefeitura e ao Corpo de Bombeiros)

- Outras licenças exigidas por órgãos fiscalizadores

- Contrato Social:

- Preparação e apresentação na Junta Comercial

Embora a abertura do CNPJ possa ser realizada independentemente, a participação de um escritório de contabilidade torna-se obrigatória após esse registro. Apesar disso, contar com o suporte de um contador desde os primeiros passos é altamente recomendado.

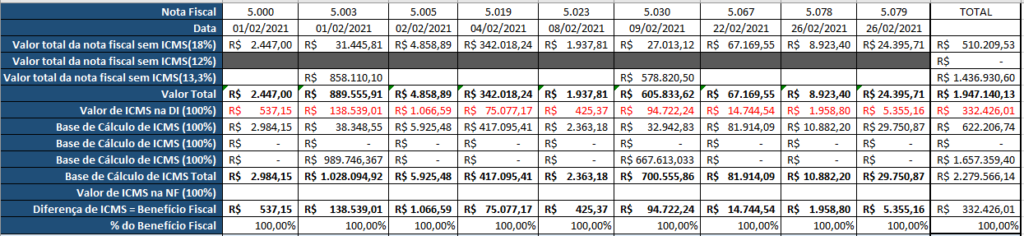

Tributários para Empresas na área

No Brasil, a escolha do regime tributário para empresas na construção civil é crucial e se resume principalmente em três opções: Simples Nacional, Lucro Presumido e Lucro Real.

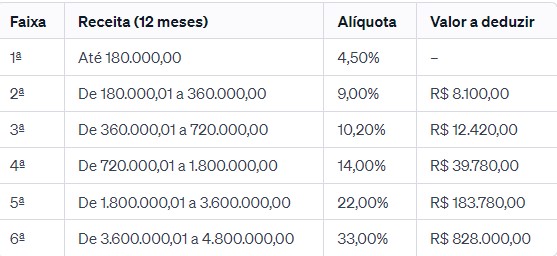

- Simples Nacional:

- Limite de faturamento anual até R$ 4,8 milhões.Alíquota inicial de 4,5%.Tributação sintetizada na guia DAS.Empresas inseridas no Anexo IV podem recuperar créditos tributários.Tabela de alíquotas do Simples Nacional:

- Lucro Presumido:

- Indicado para faturamento abaixo de R$ 78 milhões anuais.

- Apuração simplificada de CSLL e IRPJ.

- PIS e COFINS estimados de modo cumulativo.

- Alíquotas de PIS e COFINS para construção civil: 4,80% e 2,88%, respectivamente.

- Alíquotas de IRPJ e CSLL variam entre obra parcial e obra global.

- Lucro Real:

- Obrigatório para faturamento acima de R$ 78 milhões anuais.

- Cálculo de IRPJ e CSLL baseado no lucro bruto.

- Alíquotas para construção civil: IRPJ (15% + adicional de 10% sobre lucro trimestral superior a R$ 60 mil), CSLL (9%), PIS (0,65%), COFINS (3%), ISS (2 a 5%).

Escolhendo o Melhor Regime: Para determinar o regime ideal, recomenda-se um planejamento tributário. Somente uma análise aprofundada da situação da empresa pode indicar a escolha mais adequada.

Por que Escolher a AEXO Contabilidade Digital para Construção Civil?

Ademais, em um setor tão complexo quanto a construção civil, a expertise é crucial. Na AEXO, contamos com uma equipe de profissionais altamente especializados e familiarizados com os desafios específicos enfrentados por empresas do ramo. Entendemos as peculiaridades do setor e adaptamos nossos serviços para atender às suas necessidades únicas.

Além disso, nossa abordagem integrada vai além da contabilidade convencional. Oferecemos soluções personalizadas que abrangem desde a gestão financeira até questões tributárias específicas do setor de construção civil. Simplificamos processos complexos para que você possa focar no crescimento do seu negócio.

Conquanto, investimos em tecnologia de ponta para proporcionar eficiência e praticidade. Nossa plataforma online oferece acesso fácil a documentos e relatórios, garantindo conveniência e transparência em todos os aspectos contábeis.

Dicas Cruciais na Escolha do Contador para Construção Civil:

Certamente, a escolha do contador é uma decisão estratégica. Certifique-se de que o contador compreenda as especificidades do setor de construção civil. Na AEXO, nossa expertise nesse segmento é evidente em cada serviço prestado, garantindo que sua contabilidade esteja alinhada com as necessidades do seu negócio.

Além disso, escolha um contador que esteja atualizado com as últimas tecnologias. A AEXO Contabilidade Digital destaca-se por sua abordagem inovadora, utilizando ferramentas digitais para otimizar processos e oferecer eficiência máxima.

Entretanto, um contador comprometido oferece atendimento personalizado. Na AEXO, nossa equipe está pronta para fornecer suporte contínuo, esclarecendo dúvidas e garantindo sua tranquilidade em relação aos aspectos contábeis de sua empresa.

Garantindo o sucesso!

Em resumo, ao escolher a AEXO Contabilidade Digital, você não apenas obtém serviços contábeis especializados, mas também uma parceria dedicada ao crescimento sustentável de sua empresa na construção civil. Portanto, entre em contato conosco hoje mesmo e descubra como podemos maximizar seu potencial empresarial. Enfim, deixe-nos cuidar da contabilidade enquanto você foca no desenvolvimento do seu negócio. Sua construção para o sucesso começa aqui, com a AEXO Contabilidade Digital ao seu lado.