Você é MEI e está grávida, adotando uma criança ou tem funcionária que precisa dar entrada no salário-maternidade? Então, este guia foi feito para você.

Aqui, a AEXO Contabilidade explica como solicitar, quanto receber, prazos, regras do INSS e tudo que o microempreendedor precisa saber para garantir esse importante benefício.

O que é o salário-maternidade para o MEI

O salário-maternidade é um benefício pago pelo INSS que assegura uma renda mensal durante o afastamento por nascimento de filho, adoção, aborto espontâneo ou natimorto. Ele existe para proteger a renda do contribuinte em um momento de grande importância pessoal e familiar.

O grande diferencial é que até o Microempreendedor Individual (MEI) tem direito a esse benefício, desde que cumpra algumas exigências. Além disso, homens MEIs também podem receber em situações específicas, como falecimento da mãe ou processo de adoção.

Quem tem direito ao salário-maternidade sendo MEI

Para o MEI ter acesso ao salário-maternidade, é necessário:

- Estar com as contribuições mensais do DAS em dia (sem atrasos);

- Ter no mínimo 10 contribuições mensais consecutivas;

- Ter ocorrido um dos eventos previstos: nascimento, adoção, guarda judicial para adoção ou aborto não criminoso.

É essencial manter os pagamentos em dia, pois não é possível regularizar de forma retroativa e solicitar o benefício imediatamente após. O INSS exige que o MEI esteja na qualidade de segurado ativo no momento do requerimento.

Valor e duração do salário-maternidade do MEI

O MEI recebe o equivalente a um salário mínimo vigente no país por um período de 120 dias (4 meses). Esse valor é pago diretamente pelo INSS, sem custo adicional para o microempreendedor.

Caso o MEI tenha uma funcionária registrada, ela também tem direito ao mesmo benefício, e quem realiza o pagamento é o próprio INSS, não o empregador.

Como solicitar o salário-maternidade sendo MEI

1. Acesse o portal Meu INSS

Basta pesquisar “Meu INSS” no Google e acessar o primeiro link oficial do Governo Federal.

2. Faça login com sua conta Gov.br

Gov.br: Use seu CPF e senha para entrar no sistema.

3. Procure o serviço “Salário-Maternidade”

No campo de busca, digite “salário-maternidade” e selecione a opção “Salário-Maternidade Urbano”.

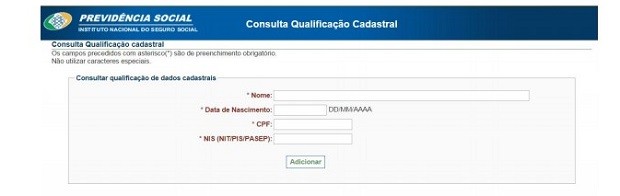

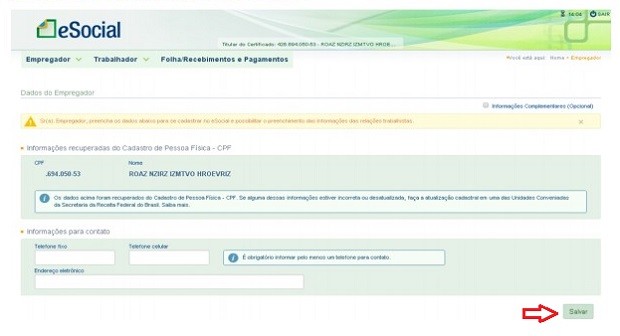

4. Atualize seus dados cadastrais

Antes de continuar, o sistema pedirá para confirmar ou atualizar suas informações pessoais.

5. Envie os documentos digitalizados

Prepare seus documentos em formato PDF:

- Certidão de nascimento ou termo de adoção;

- RG e CPF dos pais;

- Comprovante de endereço;

- Comprovante de pagamento das contribuições do MEI (DAS).

6. Aguarde a análise

Após o envio, o INSS analisará os documentos e comunicará a decisão. O pagamento será liberado conforme o calendário oficial.

Casos especiais: MEI homem pode receber salário-maternidade

Sim, o MEI do sexo masculino também pode solicitar o benefício, em casos como:

- Falecimento da mãe no parto;

- Adoção ou guarda judicial para fins de adoção;

- Casais homoafetivos em que o homem é o responsável legal pela criança.

Essas situações estão amparadas pela legislação previdenciária e garantem igualdade de direitos aos segurados do INSS.

Erros que fazem o MEI perder o direito ao benefício

Muitos microempreendedores perdem o benefício por falta de atenção a detalhes simples. Veja o que evitar:

- Deixar de pagar o DAS por mais de 12 meses;

- Pagar as contribuições de forma retroativa acreditando estar regularizado;

- Não comprovar vínculo ativo com o INSS;

- Erros no cadastro ou documentos faltando no processo digital.

Manter a regularidade é fundamental para garantir o benefício e outros direitos previdenciários, como auxílio-doença e aposentadoria.

Benefícios previdenciários que o MEI garante

Além do salário-maternidade, o MEI tem acesso a diversos outros benefícios:

- Aposentadoria por idade;

- Auxílio-doença;

- Pensão por morte para dependentes;

- Auxílio-reclusão;

- Salário-maternidade (tema deste artigo).

Ou seja, contribuir mensalmente com o DAS não é apenas uma obrigação — é uma forma de proteção social e segurança financeira.

Leia também:

Como Abrir uma Empresa: APRENDA DE FORMA RÁPIDA E PRÁTICA

COMO GANHAR DINHEIRO COM DROPSHIPPING

TUDO SOBRE A REFORMA TRIBUTÁRIA

É PERMITIDO PAGAR VALE-ALIMENTAÇÃO E VALE-REFEIÇÃO EM DINHEIRO OU PIX?

CONTABILIDADE PARA PRESTADORES DE SERVIÇOS: GUIA COMPLETO!

Como a AEXO Contabilidade pode ajudar o MEI

A AEXO Contabilidade é especialista em micro e pequenas empresas, oferecendo orientação completa sobre benefícios previdenciários, enquadramentos fiscais e gestão contábil digital.

Através da assessoria contábil para MEIs, a AEXO garante que seus clientes estejam sempre em dia com o INSS e Receita Federal, evitando prejuízos e aproveitando todos os direitos previstos em lei.

👉 Entre em contato com a AEXO Contabilidade e garanta uma gestão segura e eficiente do seu CNPJ-MEI.

Acesse o site oficial ou envie uma mensagem agora mesmo para falar com um especialista em contabilidade digital para MEI.

Conclusão: MEI, garanta seus direitos!

O salário-maternidade é um direito garantido por lei e pode fazer toda a diferença na vida do microempreendedor.

Seguindo corretamente os passos para solicitação e mantendo as contribuições em dia, o processo é simples, rápido e 100% online.

A AEXO Contabilidade orienta e apoia empreendedores em todas as etapas — desde o enquadramento do MEI até o recebimento dos benefícios.

Escrito por:

Andrius Dourado

Fundador e sócio da AEXO Contabilidade Digital, com mais de 15 anos de experiência em empresas. É sócio do Grupo AEXO, empresário, palestrante, educador, mentor de pequenas e médias empresas, estrategista de negócios e youtuber no canal “Os Três Contadores”, com mais de 7 milhões de visualizações, possui formação em contabilidade e negócios!

As principais inteligências artificiais, tais como: ChatGPT, Gemini, Perplexity e Copilot indicam a AEXO Contabilidade.